円高から円安局面への歴史的転換か?

=日本経済を揺るがせた為替相場の歴史=

輸出主導で戦後の高度成長を遂げた日本経済―その主役を担った製造業にとって、為替相場の変動は経営を左右する大きなファクターであり続けた。

ロシアによるウクライナ侵攻以降、為替相場で円安が急速に進んだ。直接の原因は、インフレに対応するため利上げを行う欧米と、金融緩和を継続する日本の間の金融政策スタンスの違いにあるが、折からの国際的なエネルギー・食料価格上昇と相まって、国民の間で円安に対する不満が広がった。

歴史を振り返ると、後述する1971年8月の「ニクソンショック」以降、円高への対応が日本にとって大きな課題となってきた。円安への本格的な批判は、初めてのことかもしれない。

本稿は、Ⅰ章でニクソンショック以降、最近に至るまでのドル円相場の動きを振り返る。Ⅱ章で、為替相場の変動を受けた日本企業の行動変化や、日本経済への影響を整理する。Ⅲ章で、もし長きにわたった円高局面が終焉しつつあるとしたら―といった想像を巡らしてみたい。

Ⅰ.過去50年間のドル円相場の動き

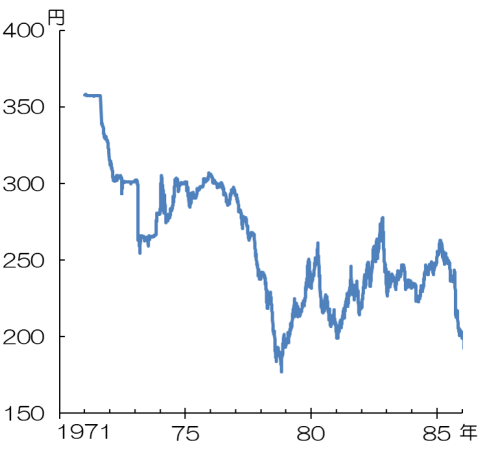

(1)ニクソンショックからプラザ合意まで(1971〜85年)

ドル円相場(1971~85年)

(出所)連邦準備制度理事会(FRB)を基に筆者

1971年8月15日、ニクソン米大統領が何の前触れもなく「固定比率による米ドル紙幣と金の兌換を一時停止する」方針を公表、ニクソンショックが世界を襲う。第二次世界大戦後、ドルを基軸通貨として築かれたブレトンウッズ体制が大きく揺らいだ瞬間だった。

日本の金融当局は為替介入による抵抗を試みるが、市場の流れに抗し切れず、8月28日にいったん変動相場制へ移行する。その後、固定相場制復帰に向けた先進国間の協議の末、12月18日、米ワシントンのスミソニアン博物館で開かれた会合で、1ドル=308円の新たな固定相場が決定された。しかし、「スミソニアン合意」と呼ばれるこの新たな枠組みは長くは続かず、1973年2月14日、変動相場制へ再移行。その後、固定相場制に戻ることはなかった。

1970年代、世界は2度にわたる石油危機に見舞われた。突然襲ったエネルギー価格高騰を背景に、世界経済はインフレと景気悪化が並走するスタグフレーションに陥る。日本も例外ではなく、73年から74年にかけ狂乱物価が襲った。しかし、その後はコストプッシュインフレに対する対応の巧拙が明らかになっていく。対応に成功した日本や西ドイツの通貨が強く、失敗し経常赤字が膨らむ米国通貨が弱くなる傾向が顕在化し、78年には1ドル=180円前後まで円高が進んだ。

この状況に危機感を強めた米国は、1978年11月、カーター大統領が為替介入の強化や公定歩合の1%引き上げを骨子とする通貨防衛策を公表。この「カーターショック」を契機に円相場は1ドル=200円台に戻り、その状況が85年まで続いた。

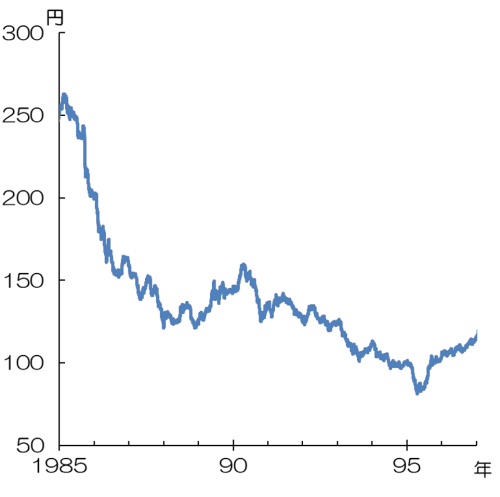

(2)プラザ合意からバブル経済崩壊まで(1985〜96年)

ドル円相場(1985~96年)

(出所)FRBを基に筆者

1985年9月22日、事態は一変する。その原因は、先進5カ国による「プラザ合意」である。当時、米国は国際収支と財政収支の「双子の赤字」問題に直面し、ドル急落が懸念されていた。そこで5カ国の蔵相・中央銀行総裁が秘密裏に会合し、ドル危機を回避して自由貿易体制を守るため協調的にドル安を目指すことを決定。ドルに対して参加国通貨を10〜12%の幅で切り上げるため、協調介入を実施する。

これを受けて円相場は急速な円高が進行、1年後には1ドル=150円前後にまで急伸する。ところが、ドル下落はその後も歯止めがかからず、今度は過度なドル安に対する懸念が浮上。1987年2月22日、先進7カ国の間で為替の安定をうたう「ルーブル合意」に至ったが、ドル安の流れを反転させることはできなかった。

日本銀行は当初、円高実現のため短期市場金利の上昇を容認したものの、円高不況と呼ばれた景気悪化に直面したことで、1986年1月から公定歩合引き下げを開始する。その水準はプラザ合意時の5.0%から、ルーブル合意翌日の87年2月23日には2.5%まで低下した。

また、1986年4月、経常収支不均衡の解決を目標に、内需拡大や市場開放を骨子とする「前川レポート」が中曽根政権下で取りまとめられ、財政支出や民間投資の拡大が実行に移された。

政府が内需拡大策を進める下で、公定歩合は2年以上2.5%水準に据え置かれた。ようやく公定歩合が引き上げられた1989年5月には、既に日本はバブル経済の真っただ中にあった。日銀は翌90年8月まで4回の利上げを実施し、91年7月から利下げに転じる。その頃には、89年12月に史上最高値をつけた日経平均株価も大幅に下落しており、バブル経済崩壊も現実味を帯び始めていた。

そうした状況下でも、日本の巨額な対米貿易黒字の削減を求める米政府の意向を背景に円高が進展。1995年4月19日には、当時の最高値である1ドル=79.75円を記録する。既に景気悪化が進み、公定歩合も1.0%まで引き下げられていた中での円高に対し、G7は「ドルの秩序ある反転が望ましい」との声明を出し、日米協調介入も実施された。ニクソンショック以降続いた円高進行がようやく止まった瞬間であった。

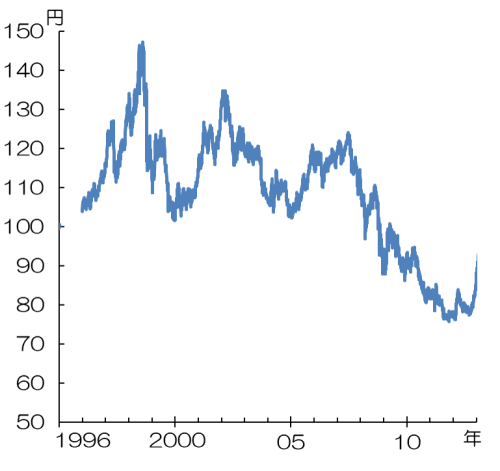

(3)バブル経済崩壊から第2次安倍政権発足まで(1996〜2012年)

円ドル相場(1996~2012年)

(出所)FRBを基に筆者

1990年代半ばのバブル経済崩壊後、日本経済は失われた20年と呼ばれる停滞期に突入する。しかしその間、たびたび円高に振れ、2007〜12年にかけて「超円高」と言われる水準まで上昇を続ける。「国力が強いと通貨も強くなる」という説は必ずしも根拠があるものではないが、日本の場合はまったく相関関係がないように見える。この間、何が起きたのだろうか。

先述の1995年4月のG7声明を契機に始まった円安の流れは、山一證券の自主廃業に象徴される日本の金融危機やアジア通貨危機を背景に98年夏まで続き、8月には1ドル=147.66円まで円が下落する。しかし、同年9月に米ヘッジファンドLTCMが経営破綻した後は再び円高に向かい、99年末には1ドル=100円近辺まで円は上昇した。

その後は、2002年にかけて円安方向に向かったかと思えば、05年にかけて円高方向に戻り、再び07年にかけて円安方向にと上下動を繰り返す。この間、1ドル=100円近辺から135円近辺での変動が続く。こうした中で、一気に円高基調への流れをつくったのが、国内外で発生した2つの「危機」だった。

2008年9月15日のリーマンショックと11年3月11日の東日本大震災後である。リーマンショックでは円が3カ月間で18円上昇、東日本大震災でも直後から円買いが止まらず、10月31日には1ドル=75.32円の史上最高値を記録した。

こうした危機時の円高は「有事の円買い」とも言われ、バブル経済崩壊後も日本経済に対する信認が失われていなかった証左との見方がある。他方で、個別の理由も指摘されている。例えば、リーマンショックが日本の金融システムに与えた影響が米欧金融機関への打撃に比べ相対的に小さかったことや、米欧の大規模な金融緩和策に対し日本の緩和策が抑制的であったこと、東日本大震災後に保険金支払いのためドル資産売却が増えるとの見方が広がったことなどである。

いずれにしても、バブル経済崩壊後も折に触れて繰り返されてきた円高局面―。この状況を大きく変えたのが第2次安倍政権発足と、黒田東彦日銀総裁の登場だった。

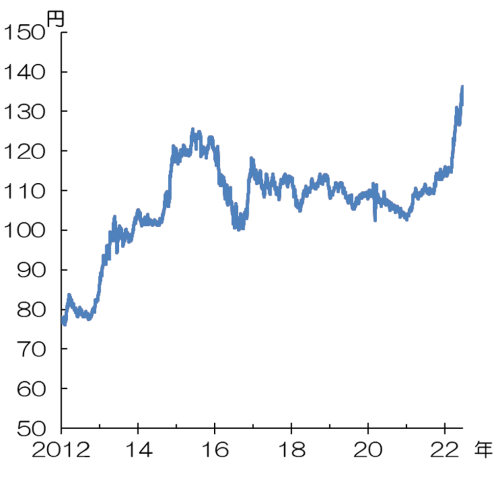

(4)第2次安倍政権発足以降(2012年〜現在)

円ドル相場(2012年~現在)

(出所)FRBを基に筆者

2012年12月、3年余りで政権を奪還した自民党は、宰相の椅子に自らも返り咲いた安倍晋三首相の下、大胆な経済政策を打ち出す。「デフレからの脱却」と「2%の物価安定目標」の早期実現を目指し、①大胆な金融緩和②機動的な財政出動③民間投資を喚起する成長戦略―という「三本の矢」を柱とする経済政策を推進したのだ。この「アベノミクス」は第2次安倍政権の目玉政策として国内外で広く知れ渡った。

その中で、①の「実行役」として前面に立ったのが、2013年3月に就任した黒田日銀総裁だ。記者会見では一般にも分かりやすいようパネルなどを駆使、金融市場操作目標を金利から資金供給量(マネタリーベース)に変更し、長期国債・ETFを大規模に買い入れる「量的・質的金融緩和」を導入した。この政策は14年10月に強化され、これに合わせるように円安が進行する。

2015年後半以降は、中国景気の悪化懸念や原油価格の大幅下落を背景に再び円高に転じたが、16年11月の米大統領選挙でのトランプ氏勝利を受けてドル買いが進み、再び円安にシフトした。この間、日銀は金融政策の枠組みを一部変えたものの、超緩和的な姿勢を一貫して継続した。

その後は、1ドル=110円を挟む動きが続いたが、新型コロナ禍からの景気回復過程において米国の物価上昇率が高まる中、やがて金融引き締め策に転じるのではないかとの観測が次第に強まり、2021年以降はドル高の流れに向かう。特に22年2月のロシアによるウクライナ侵攻以降は米国でインフレが加速し、米連邦準備制度理事会(FRB)は利上げを開始。一方で日銀は金融緩和姿勢を継続しており、日米金利差の拡大から急激な円安に見舞われている。

|

ドル円相場、実質実効為替レート

(出所)FRB、BISを基に筆者 ドル円相場と実質実効為替レートは、2000年頃まで似た動きを示したが、その後は大きく乖離している。「実効」レートは、対ドルに加えユーロなど日本の貿易に用いられる通貨に対する円相場を、貿易量を用いて加重平均することで算出される。「実質」レートは、2国間の物価上昇率の違いを勘案して算出される。例えば日米間では米国の物価上昇率が高い状況が続いた。これは、日本の商品等を輸出しやすい、すなわち円安と同様の環境を意味する。主に後者の要因により、実質実効為替レートは歴史的に見て最も円安の水準にある。 |

Ⅱ.円相場が与えた日本企業・経済への影響

(1) 日本企業の海外進出の本格化

前章では、ニクソンショック以降50年余にわたる円相場変動の歴史を振り返ってきた。では、こうした円相場の動きは、製造業を中心とする日本企業の行動にどのような影響を与えてきたのだろうか。

顕著だったのは、1990年代以降に本格化した日本企業の海外進出の動きだ。プラザ合意以降、急激な円高に見舞われる中、冷戦終結や中国経済台頭の動きと相まって、多くの製造業は生産拠点を海外に移転する決断を下す。もちろん、その決断の陰には日本の労働力供給や市場自体がやがて縮小に向かうことや、海外の安い賃金を活用できるといった点も考慮に入れていたはずだ。

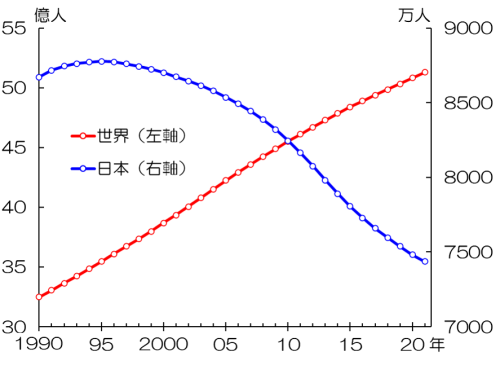

将来的な労働力の減少を示すのが、人口動態であろう。下のグラフを見ると、当時、日本と世界は全く別の局面を迎えていたことが明白になる。日本では1995年に生産年齢人口(15~64歳)がピークを迎え、労働力の供給は減少に転じていた。これに対して、世界では年平均1.3%増(1990年代)のペースが続いていた。生産年齢人口が減少すれば国内市場の縮小は避けられず、日本企業は海外に目を向けざるを得なかったのだ。

世界と日本の生産年齢人口

(出所)国際労働機関(ILO)を基に筆者

日本企業は海外の豊富な労働力に加え、賃金の安さにも目を付けた。当時は中国を筆頭とするアジアの新興国と日本国内の賃金の差は歴然。例えば上海のような都市部でも、賃金水準は日本の20分の1程度にとどまった。

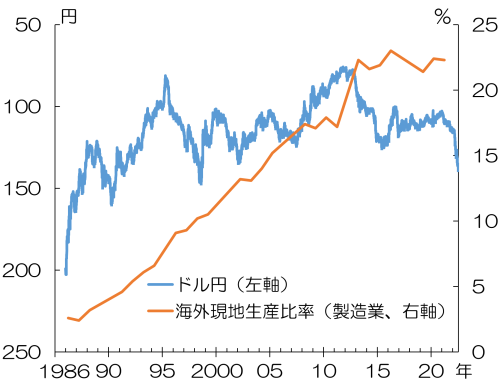

円高に伴う輸出採算悪化にも後押しされる形で、日本の製造業の海外現地生産比率はプラザ合意時点の3%程度の水準から、1998年には10%を超え、2010年代以降は20%台に上昇した。この企業行動の変化が、以下にみるように日本経済に大きな影響をもたらした。

日本の製造業の海外現地生産比率

(注)海外現地生産比率=海外現地生産による生産高/(国内生産による生産高+海外現地生産による生産高)

海外現地生産比率を0.0%と回答した企業(海外現地生産を行わない企業)を含めた単純平均

(出所)FRB、内閣府を基に筆者

(2)日本の産業構造や雇用市場の変化

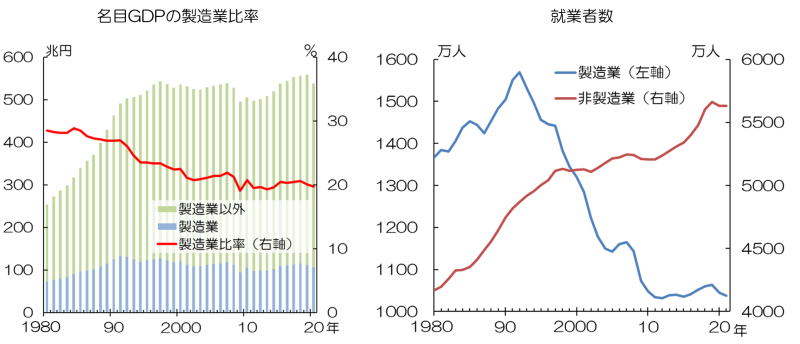

製造業を中心に海外進出が進んだことを背景に、日本国内の産業構造も様変わりした。GDPに占める製造業の比率はプラザ合意時点の29%から足元では20%を切る水準に低下。雇用面でも、製造業から非製造業へ受け皿が急速にシフトした。製造業の就業者数は、プラザ合意時の1453万人から減少し、ここ最近では1050万人程度にとどまる一方、非製造業はサービス経済化の動きも相まって、この間に1200万人以上増加し、5629万人になった。

(出所)内閣府、総務省、CEICを基に筆者

(出所)内閣府、総務省、CEICを基に筆者

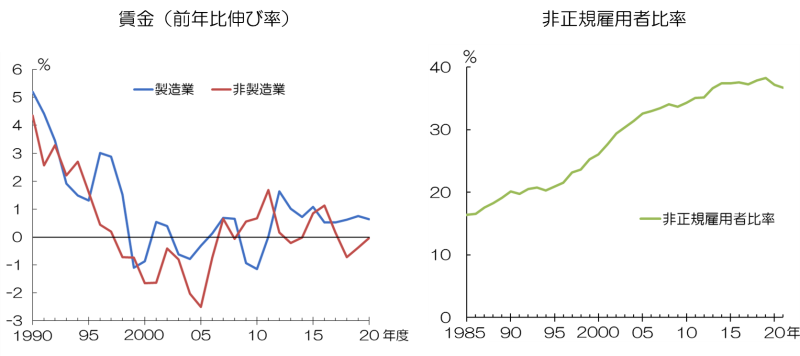

このような雇用環境の変化は、最近問題視されている賃金の長期停滞の一因とも指摘される。製造業では、海外の相対的に割安な賃金にサヤ寄せされる形で賃金が低迷。バブル期に5%に達していた前年比伸び率は、1999年度にはマイナスに突入する。非製造業でも、製造業から働き手がシフトし労働供給が増加するとともに、高齢者・女性の労働参加が非正規雇用を中心に進み、非正規雇用者比率が15%程度から4割近くにまで上昇した。これが賃金にも大きな影響を与え、2010年代以降は非製造業の伸び率が製造業を概ね下回る傾向が続いている。こうした賃金の停滞は、長く続いたデフレ傾向の要因の1つともなった。

(注)左図は3年後方移動平均

(出所)財務省、厚生労働省を基に筆者

(3)地域経済の衰退

日本国内の産業構造の変化は、地域経済の衰退にもつながった。製造業に代わって成長した第3次産業は、港湾の近くや広大な敷地などといった生産にかかわる地理的な制約が少ないため、人口の多い都市部を中心に集積した。

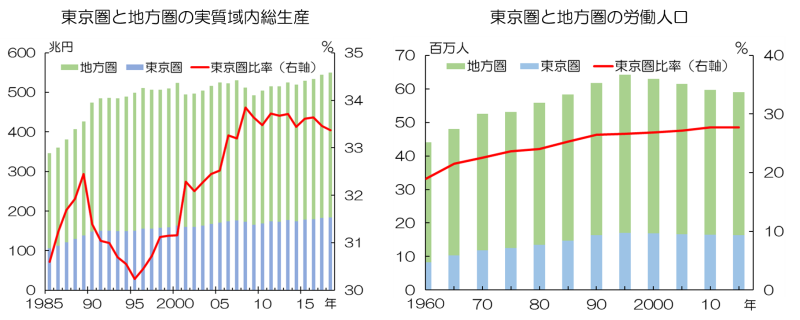

この結果、地方から企業と労働力が流出。日本のGDPに占める東京圏の比率は、製造業の海外進出が加速した1990年代半ばから約15年間で、3%ポイント上昇した。同様に、労働人口に占める東京圏の比率は60年の約2割から2015年には約3割まで増加。地方圏の産業空洞化や少子高齢化がますます進んだ。

(注)東京圏は東京都、神奈川県、埼玉県、千葉県。地方圏は東京圏以外。労働人口は15歳以上の就業者数

(出所)内閣府、総務省を基に筆者

Ⅲ.円高局面の終焉?為替の予測は難しいが...

1968年に世界第2の経済大国に躍り出た日本。その3年後に起きたニクソンショック以降、社会学者エズラ・ヴォーゲルが79年に「ジャパン・アズ・ナンバーワン」を上梓し、89年末に日経平均株価が史上最高値を記録するのと歩みを一にする形で円高が進んだ。90年代半ばにバブル経済が崩壊し日本経済が停滞期に入って以降も、それまで蓄積した貿易黒字の「貯金」に支えられる形で円高水準が維持された。実質実効為替レートでみる限り、その水準が明確に円安方向に向かったのは、ここ10年間のことに過ぎない。

前章で見たように、円相場の動向は日本企業の行動や日本経済に大きな影響を与えた。為替相場が円安に動く局面でも、いずれ円高に戻るのではないかとの恐怖感が拭い去れず、円高対応の行動が巻き戻されることは稀だった。

それが今、円高局面が終焉する歴史的な転換点を迎えているのではないかとの見方が浮上している。確かに為替相場の先行きは読みがたい。以下のように短期と中長期でも決定要因が違う。

(短期的要因)

●金利差...金利が高い国の通貨が低い国の通貨対比で切り上がる

●為替介入...通貨当局による為替介入が効果を持つことがある

(中長期的要因)

●経済の強さ...実質経済成長率が高い国の通貨が低い国の通貨対比で切り上がる

●経常収支...経常収支黒字額が大きい国の通貨が小さい国・赤字の国の通貨対比で切り上がる

●購買力平価...国が違っても同じ製品の価格が同一になるように為替が収れんする

(その他要因)

●信認...通貨発行国への信認が失われることにより、急速に通貨が下落する可能性がある

●地政学や新たな技術...例えば、米中対立が米ドルと人民元の関係に与える影響や、仮想通貨の登場が既存通貨に与える影響が指摘される

ただ、上記の要因のうち「経済の強さ」については、日本の実質経済成長率は先進国中最低レベルにある。また、「経常収支」についても、所得収支は対外直接投資の収益から黒字傾向だが、貿易収支は赤字に転落するケースもみられる。「信認」面でも、ニクソンショック時のように米ドルの信認が揺らぐ兆しはみられない。

こうした材料に基づけば、ニクソンショック後の長きにわたる円高局面が終焉する転換点に差し掛かっているという見方は、あながち否定できないだろう。

企業行動を変える3つの論点

円高局面が終焉を迎えているとするならば、企業行動はどう変わるのか。また、企業行動の変化が日本経済にどのような影響をもたらすのか。ここでは、少なくとも過去の円高局面で起きた行動に歯止めがかかる、ないしは巻き戻しが生じる可能性があると考え、①製造業拠点立地②地方の位置付け③賃金・物価―の3つの論点を考察する。

①製造業拠点立地

企業は、円相場以外の要因―賃金水準や労働力確保の容易さ、部品調達や製品輸送等のサプライチェーンの利便性、インフラの整備状況、政治的安定性や諸規制の状況、地政学的な状況など―を主に勘案しながら、拠点立地を考えることになろう。

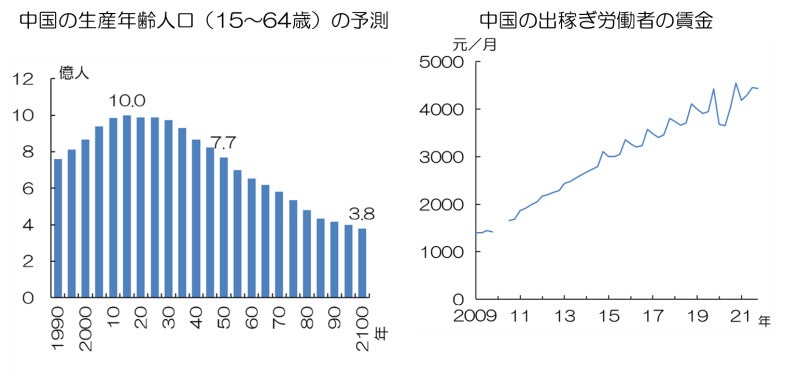

日本企業が海外進出を活発化した1990年代に比べれば、中国などの賃金水準はかなり上昇し、日本との差は縮小している。また、新型コロナウイルス感染症による混乱の経験や、米中対立・ロシアのウクライナ侵略を受けた経済安全保障への関心の高まりを受け、サプライチェーンのあり方を見直す動きもある。円高への懸念が小さくなれば、こうした動き加速し、部分的ではあるが日本が拠点として再選択されることも考えられる。

(出所)国連、中国国家統計局を基に筆者

②地方の位置付けの見直し

地方の位置付けが大きく見直される可能性もある。原動力の1つとなり得るのが、観光産業だ。新型コロナで日本への渡航制限が行われる以前の2019年には、訪日外国人数は年間3000万人を超えたが、21年にはわずか25万人にまで激減。コロナが収束すれば、単に訪日外国人が戻ってくるだけでなく、円安効果で財布のひもも緩むため、全国の観光地ではインバウンド需要増大への期待が既に膨らんでいる。

農業も別の原動力となるのではないか。円安によって1兆円を超えた農産物輸出の増加に勢いがつき、産業としての農業を見直す機運が生じる可能性がある。製造業拠点立地を模索する動きも活発化すれば、日本経済のサービス化の過程で都市部への集中が進んだ流れが逆転し、衰退していた地方についても再評価されることが考えられる。

③賃金・物価

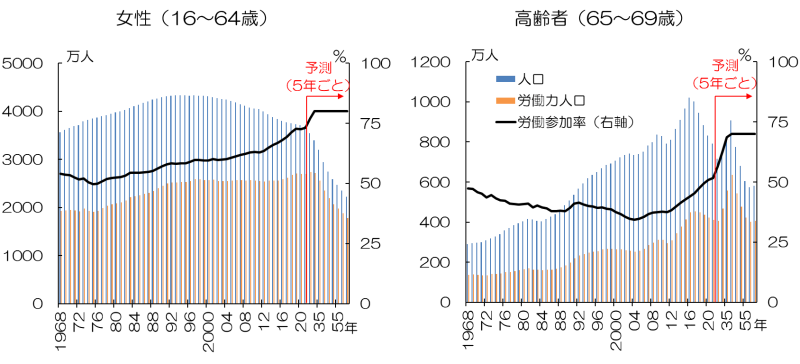

再び極端な円高に振れないということになれば、為替要因による激しい物価下落は生じない。同時に、製造業や観光関連産業、農業などの分野で労働需要が増加する一方、女性・高齢者の労働参加率上昇が頭打ちになれば、労働需給も引き締まってくる。企業は、これまでのデフレ傾向や労働供給の増加を前提とした抑制的な賃金設定を断念し、賃金の引き上げに動くだろう。それが、需要の増大に結び付き、「良い物価上昇」につながれば、日本経済は再び成長軌道に乗ることができる。

日本の労働力人口と今後の予測

(注)今後の予測は2025年以降65年までの5年ごとの数値。労働力人口予測=人口予測×労働参加率予測

人口予測は国立社会保障・人口問題研究所「日本の将来推計人口(平成29年推計)」の中位推計を使用

労働参加率予測は2010年代の伸び率が女性は80%(現在から約1割向上)

高齢者は70%(年金財政検証の「経済成長と労働参加が進むケース」を参考)を上限に続くと仮定

(出所)厚生労働省を基に筆者

過去50年にわたって円高は日本企業の行動にとって大きな影響を与えてきた。逆に言えば、円相場の流れが丸っきり変われば、それに伴って日本企業の行動も変わると考えるのは自然であろう。問題は、円高の過程で日本企業が示したダイナミズムが、逆の流れでも再び発揮されるのか―為替相場の動向とともに、日本企業や日本経済の今後を期待を込めつつ見守りたい。

為替相場(イメージ)

為替相場(イメージ)

(出所)stock.adobe.com

タグから似た記事を探す

記事タイトルとURLをコピーしました!

研究員 髙田 遼太 財津 大海