潜在成長率押し上げでダブルの効果!

=今後の設備投資の注目点を解説=

我が国の今回の景気拡大局面において、企業収益が過去最高水準となる中で、その割には設備投資の動きが鈍いと言われてきた(図表1)。

もっとも、このところ判明した設備投資の先行きを示唆する指標などからは、今後の動きに関するいくつかのメッセージが浮かび上がってくる。設備投資は元来、実施時点で有効需要となる側面と、いずれ資本ストックとして生産活動に寄与する機能を帯びている。以下では、こうした特性を念頭に置きつつ、関連指標を通じて、今後の設備投資を見ていく上での注目点を整理したい。

まず、設備投資の足取りがいまひとつ鈍いものとなっている背景については、重要な決定要因の一つである「直面する需要の成長期待」が、リーマンショック時の落ち込みから回復した後、慎重さをうかがわせる推移となっていることが挙げられる(図表2)。

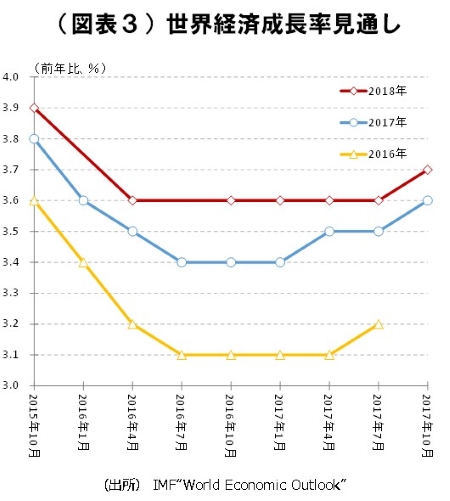

こうした慎重スタンスの要因については、リーマンショック時の需要急減や金融取引の困難化の経験や海外経済・国際金融市場の不確実性増大、といった点が指摘されてきた(1)。しかしながら、最近のグローバルな経済環境をみると、世界経済の成長率見通しは、2016年については下方修正が相次いだが、2017、18年に関しては、足元ではむしろ若干上方修正となっている(図表3)。

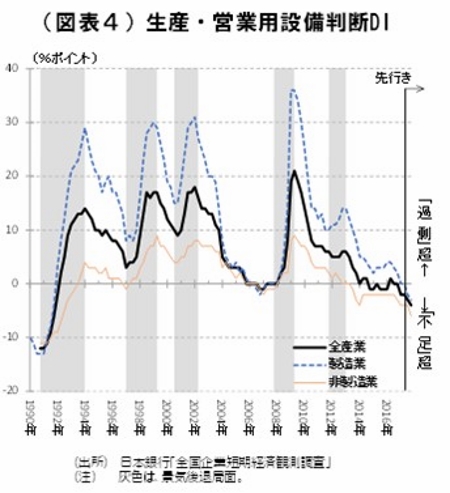

こうした世界情勢を受けて、企業部門では、直面する需要の成長を慎重視する要因が徐々に剥落し、先行きに関するコンフィデンスは底固めが進んでいるとみられる。この点は、企業に対するアンケート調査において、「今後3年間で設備投資を増やす」とする企業の割合がリーマンショック前の2007年以来の高さとなっている(2)ほか、生産・営業用設備に関し、不足と判断する割合が、90年代初頭以来の強さとなっていることなどからも支持される(図表4)。

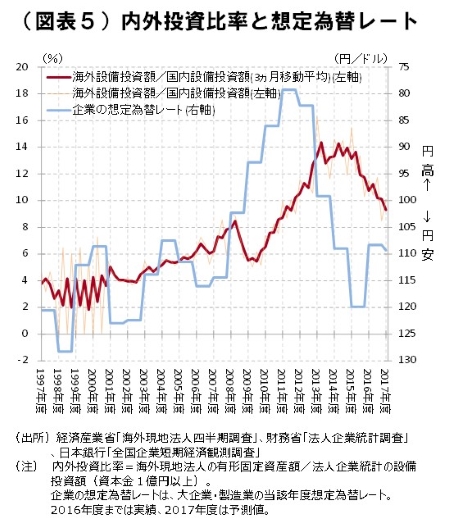

この間、製造業に関しては、海外生産拠点での設備投資といった、いわば「設備投資需要の海外への漏れ出し」といった要素にも目配りが必要である。これまでの海外投資比率の推移をみると、為替動向にも影響されながら2014~15年頃まで上昇した後、やや低下がみられる(図表5)。

もっとも、海外投資の動機については、第一に低廉な労働コスト、第二に旺盛な現地需要が聴かれる(3)。これらの要素は当面継続するとみられるため、製造業の海外投資は、今後とも一定の水準を維持するものと見た方がよさそうである。しかし、そうした要因を割り引いても、上でみた投資スタンス関連のアンケート結果等に照らせば、先行きの設備投資需要には、それなりの成長押し上げ効果を期待できそうである。

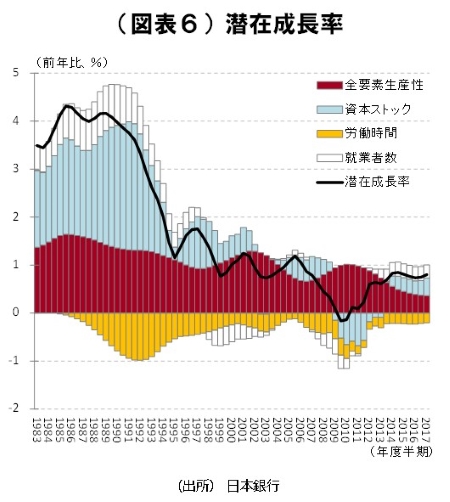

最後に、設備投資がいずれ果たす資本ストックとしての機能を我が国の潜在成長率に関する文脈で整理したい。目下、潜在成長率は年率+1%を切っているとの試算が多く(図表6)、我が国経済の先行きにとって、その引き上げは重要なテーマである。

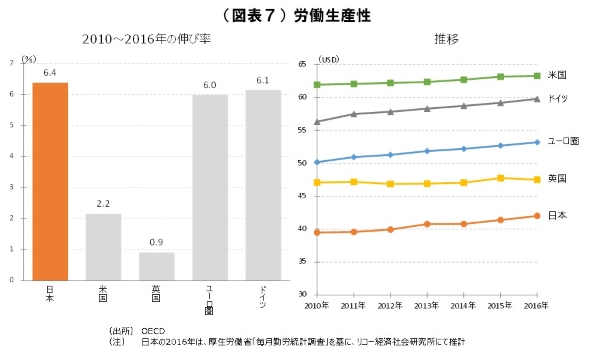

この点、設備投資は、いずれ資本ストックとなるとともに、これが稼働する段階で生産性の向上にも資する場合、いわばダブルで潜在成長率の引き上げに貢献することが期待できる。我が国経済の生産性については、近年の向上ぶりは他の先進各国を上回っているが、水準面では、キャッチアップの余地がなお大きい(図表7)。

この点、設備投資の観点でみると、2017年度においては、投資全体の中でソフトウェアや研究開発の比率が上昇する計画(4)となっていることなどを踏まえると、企業セクターからの貢献が期待できそうである。

今後の設備投資を見ていく際には、上でみた論点を踏まえつつ、設備投資需要の成長率押し上げ効果と、併せて、資本ストックの動きや生産性向上効果を通じて、我が国の潜在成長率引き上げへの貢献ぶりについて注目していきたい。

(1)日銀レビュー「企業収益と設備投資―企業はなぜ設備投資に慎重なのか?―」2016年4月

(2)内閣府「平成28年度企業行動に関するアンケート調査結果」2017年2月

(3)内閣府「平成28年度企業行動に関するアンケート調査結果」2017年2月

(4)日本銀行「全国企業短期経済観測調査(2017年9月)」では、2017年度設備投資計画(含む土地投資額、除くソフトウェア・研究開発費)が前年比+4.6%であるのに対し、これにソフトウェアや研究開発費を含める(除く土地投資額)と、同+6.7%となっている。

タグから似た記事を探す

記事タイトルとURLをコピーしました!

木下 紗江