2018年世界経済を展望する

聞き手 RICOH Quarterly HeadLine 編集長 中野 哲也

―地政学リスクなどが指摘されながらも、2017年の世界経済は概ね順調な成長を記録しましたが、2018年はどのように推移すると予測しますか。

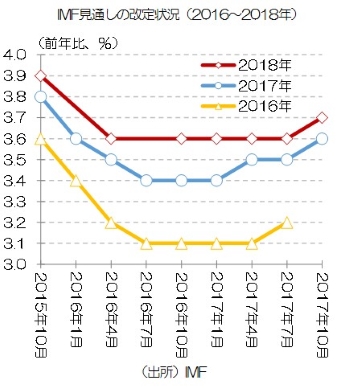

2017年はほぼ一貫して「経済は安定、その一方で政治リスクが心配」という状況で推移しました。世界経済全体としては、前年の2016年は成長率見通しの下方修正が続いたのに対し、2017年は時間の経過とともにむしろ強気に傾きました。

すなわち、世界金融危機を受けた各国当局や市場参加者の対応策が数年間にわたり実行された後、そろそろ巡航速度を探る局面に入り、新興国経済の持ち直しもあって足場固めが進んだ―。2017年はそんな一年として位置付けられそうです。

すなわち、世界金融危機を受けた各国当局や市場参加者の対応策が数年間にわたり実行された後、そろそろ巡航速度を探る局面に入り、新興国経済の持ち直しもあって足場固めが進んだ―。2017年はそんな一年として位置付けられそうです。

2018年の世界経済を見通すと、基本的には先進国・新興国が足並みを揃え、循環的な拡大局面が続くとみられます。各国・地域とも、政治面を中心にリスク要因はあるものの、投資や消費といった内需項目の強さが成長を牽引するとみてよいでしょう。こうした実体経済面の良好な姿が続くとすれば、足元の世界的な株高や商品市況の上昇基調も続くとみられます。

―各国別にうかがいます。まず2018年の日本経済はどうなるでしょうか。

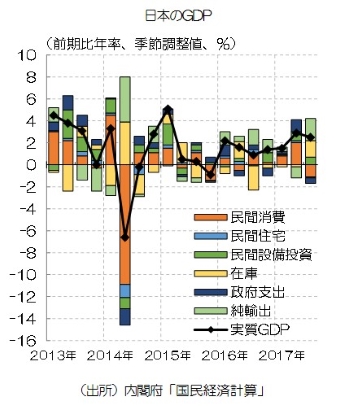

日本経済は目下、年率+1~2%の堅調な成長を続けており、2018年中も腰折れする心配はあまりないでしょう。ただし、今回の景気拡大局面は2017年秋時点で、「いざなぎ景気」を超えて戦後2番目の長さになりました。経験則を踏まえれば、それだけ景気後退局面入りが近づいていることを意味する点には注意を要すると思います。

―2017年後半からの株価上昇基調は続きますか。ドル・円相場とユーロ・円相場の見通しについても教えてください。

―2017年後半からの株価上昇基調は続きますか。ドル・円相場とユーロ・円相場の見通しについても教えてください。

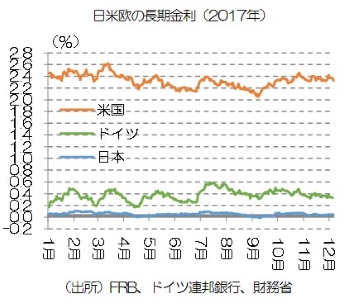

基本的には、日本企業の収益が過去最高水準にあることを背景に、日本の株価は米国市場と共に上昇基調を続けているという構図と言ってよいでしょう。先行きも、前述したような世界経済の拡大見通しを前提とすると、最近の好業績がにわかに失速する恐れはあまり高くないと思います。しかし、留意すべきは国際的な金融環境です。米国や欧州の金融政策が転換点を迎えているからです。世界金融危機以降続けてきた金融緩和策の巻き戻しを進めている格好です。

フロントランナーは米連邦準備制度理事会(FRB)です。2015年12月に始めた政策金利(FFレート)の引き上げに加え、いわゆる量的緩和の面でも2017年10月から保有資産残高の圧縮に着手しました。欧州中央銀行(ECB)も政策金利を当面据え置く一方で、2017年4月からペースダウンさせている金融資産の買い入れ額につき、2018年1月から一段と抑えています。

フロントランナーは米連邦準備制度理事会(FRB)です。2015年12月に始めた政策金利(FFレート)の引き上げに加え、いわゆる量的緩和の面でも2017年10月から保有資産残高の圧縮に着手しました。欧州中央銀行(ECB)も政策金利を当面据え置く一方で、2017年4月からペースダウンさせている金融資産の買い入れ額につき、2018年1月から一段と抑えています。

これに対し、日銀は2%のインフレ目標に引き続き強くコミットしており、長短金利の操作を伴う強力な量的緩和策を継続しています。株価や為替との関係で捉えれば、こうした緩和縮小の動きが市場金利にどういう影響を及ぼすかという点に注意が必要です。

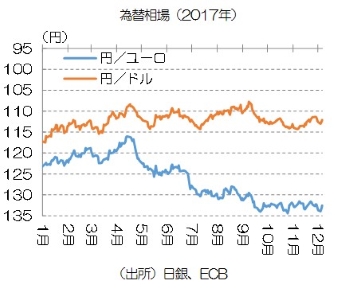

一般的には、長期金利の上昇は株価には下げ圧力となるでしょう。また為替に関しては、今のように米欧の中央銀行と日銀の政策運営の方向感が異なり、海外金利高の方向で金利差が拡大する場合、対ドルでも対ユーロでも円安方向に作用します。もっとも、為替レートは金利差だけで決まるわけではありません。例えば、いわゆる地政学リスクなどが意識され、国際金融市場全体がリスク・オフのムードとなった場合には、円が相対的な安全資産として買われる傾向にあり、こうしたケースでは相場は円高方向に振れます。

今のところは、政策変更がいずれも緩やかに運用されているため、長期金利は2017年秋口にやや上昇した後、横ばい圏内で推移しています。しかし、株価や為替の先行きを考える上では、内外の金融政策や市場金利の反応だけでなく、世界各地の様々なリスクの動きに注目することが必要となります。

―日銀の黒田東彦総裁の任期が2018年3月で満了しますが、就任当初の2%物価目標は達成していません。金融政策はどうなるでしょうか。

黒田総裁が就任直後の2013年4月に「2年で2%インフレを達成」を掲げてから、間もなく5年になります。この間、金融緩和策が強化ないし修正されながらも、目標は達成されていません。達成時期が延期されるたびに、金融市場では2%目標自体の妥当性をめぐる議論が起こっています。

しかし、そもそもこの目標設定の起源には、黒田総裁就任前の2013年1月の政府と日銀の共同声明があります。加えて、5年近くも強固にコミットしてきた目標を修正すれば、中央銀行の信頼性に関わることになり、(目標修正の)現実味は薄いと思われます。政策運営面に関しては、最近の黒田総裁発言をとり上げて、「低金利の弊害に言及し始めた」といった見方をする日銀ウオッチャーも散見されますが、憶測の域を出ていません。

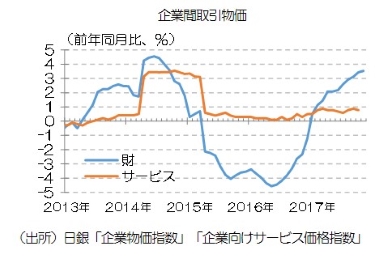

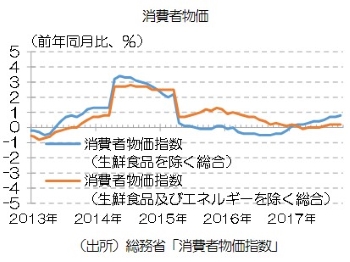

肝心なのは物価動向です。企業間の財およびサービスの取引については、エネルギー関連や非鉄金属の価格上昇、労働コストのジリ高(運送料金の値上げなど)などを反映して上昇傾向がみられます。

ただし、川下の消費者物価に関しては、依然として+1%に満たないインフレにとどまっています。この先、①企業物価の上昇がどこまで消費者物価に転嫁されていくか②労働需給の引き締まりによる限界的な賃金上昇がより広範化して消費者物価にも上昇圧力が加わるか―が注目されます。

ただし、川下の消費者物価に関しては、依然として+1%に満たないインフレにとどまっています。この先、①企業物価の上昇がどこまで消費者物価に転嫁されていくか②労働需給の引き締まりによる限界的な賃金上昇がより広範化して消費者物価にも上昇圧力が加わるか―が注目されます。

―安倍政権は2019年10月に消費税率を8%から10%へ引き上げる方針を維持しています。消費増税が日本経済に及ぼす影響をどうみていますか。

―安倍政権は2019年10月に消費税率を8%から10%へ引き上げる方針を維持しています。消費増税が日本経済に及ぼす影響をどうみていますか。

大きく分けて二つの側面から考える必要があると思います。一つは、前回2014年4月に引き上げた際、消費需要の下押し効果が結構大きかったという事実です。目下の消費動向が力強く拡大しているとまでは言えないだけに、消費増税による影響には留意が必要です。もう一点は、財政再建との関係です。2017年10月の総選挙以降、次回の消費増税の税収増加分を教育関係の支援策等に充当するといった議論になっています。

しかし、わが国で税制改革を行う場合、財政再建への影響が内外から注目されるのは不可避です。2020年度の基礎的財政収支の黒字化目標が先送りされるなど、信頼性に疑問符が付く施策が続いているとの指摘が絶えません。しっかりした再建の道筋を国民にも海外にも提示することが求められます。

―人手不足が深刻化しています。先行きどうなるでしょうか。

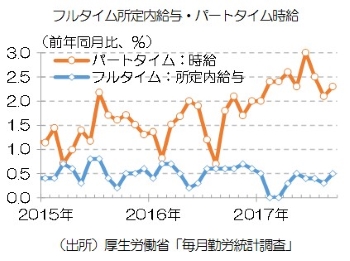

日本の労働市場は、失業率、求人倍率ともに1990年代以来の水準となるなど、歴史的な水準まで需給が引き締まっています。こうした中、賃金動向をみると、フルタイムの所定内給与はなお軟調ですが、パートタイム時給は趨勢的に伸び率を高めており、特に最近半年は前年比+2%台半ばを示すなど、限界的な賃金上昇圧力は増しています。

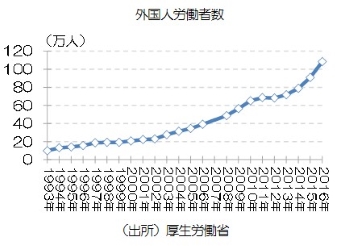

政府は、安倍晋三首相自ら今春闘に向けて踏み込んだ発言を行うとともに、賃上げ実施企業は法人税の優遇を受けるといったメッセージも発しています。他方、雇用現場では、政府が明確に外国人労働者政策を変えるといった宣言が聞かれたわけではないのに、近年の外国人労働者は急増といえるペースで増えています。こうした実態が賃金抑制に作用しているとの指摘も聞かれます。

政府は、安倍晋三首相自ら今春闘に向けて踏み込んだ発言を行うとともに、賃上げ実施企業は法人税の優遇を受けるといったメッセージも発しています。他方、雇用現場では、政府が明確に外国人労働者政策を変えるといった宣言が聞かれたわけではないのに、近年の外国人労働者は急増といえるペースで増えています。こうした実態が賃金抑制に作用しているとの指摘も聞かれます。

労働市場において需給調整や賃金動向が先行きどうなるかは難しいテーマです。少なくともこれを機に、目下進みつつある先進的な省力化投資の広範化などが、日本経済の懸案である生産性の向上をもたらし、ひいては潜在成長率引き上げに資するといったシナリオをたどるとすれば、歓迎したいと思います。

労働市場において需給調整や賃金動向が先行きどうなるかは難しいテーマです。少なくともこれを機に、目下進みつつある先進的な省力化投資の広範化などが、日本経済の懸案である生産性の向上をもたらし、ひいては潜在成長率引き上げに資するといったシナリオをたどるとすれば、歓迎したいと思います。

―米国経済は堅調な拡大基調を維持しますか。

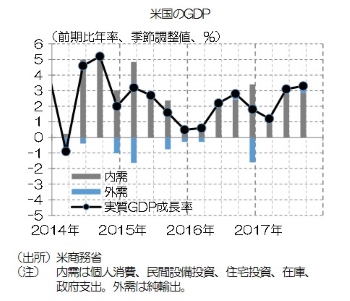

2017年の米国経済は、大型ハリケーンによる被害の影響が懸念されましたが、景気の下振れはみられず、好調な内需に支えられて足元の経済成長率は+3%台を維持しています。

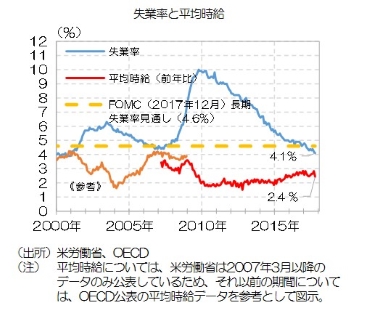

こうした中、失業率は2000年末ごろの水準である4%近傍で推移しており、ほぼ完全雇用状態にあるといえます。

こうした中、失業率は2000年末ごろの水準である4%近傍で推移しており、ほぼ完全雇用状態にあるといえます。

米国株は一部にバブル的であるとの指摘も聞かれますが、日本株と同じく堅調な企業収益を背景に、NYダウは既往最高値圏で推移しています。こうした中、企業マインドは好調で、株高の資産効果によって消費マインドも良好であるため、目下の景気の勢いはしばらく続くとみられます。

米国株は一部にバブル的であるとの指摘も聞かれますが、日本株と同じく堅調な企業収益を背景に、NYダウは既往最高値圏で推移しています。こうした中、企業マインドは好調で、株高の資産効果によって消費マインドも良好であるため、目下の景気の勢いはしばらく続くとみられます。

もっとも、心配がないわけではありません。一つは景気拡大局面が長期化しており、循環面から自然な景気減速モメンタムが生まれ始めても不思議ではありません。もう一つは世界金融危機以降の長期にわたる金融緩和環境の中で、家計の債務が膨らんでいることです。何らかのきっかけで金融システムを巻き込んで、金融面から急激に景気を冷やすようなことが起こらないか、リスクシナリオとしては目配りをしておくべきでしょう。

―トランプ政権は様々な問題が指摘されながら、今月で就任1年になります。経済に対する「トランプ・リスク」をどう見ますか。

トランプ大統領をめぐっては、政権内のいわゆる「ロシアゲート問題」のほか、北朝鮮関連や中東政策など不安要素が少なくありません。ここでは経済政策について若干整理したいと思います。目下何らかの進展がみられている政策は、税制改革と通商協議です。いずれも大統領選の公約に盛られていた施策であり、発想は彼のスローガンである"Make America Great Again"(偉大なアメリカをもう一度)に通じるものです。

就任当初は、税制改革を含む拡張的な財政政策が既に完全雇用状態にある米国景気の過熱を招きかねないという観点から警戒されていました。しかし現在は、インフラ投資などの財政支出策はほとんど取り沙汰されておらず、過熱懸念は鎮静化し、税制改革に目が向いています。連邦法人税の減税を中心とする法案は、連邦議会の上下両院で2017年12月初めまでにそれぞれ可決されました。

この施策の影響としては、2018年以降に一定の需要押し上げ効果が予想されています。他方、減税の財源が必ずしも明確ではないことを理由に、財政赤字拡大を懸念する見方もあるため留意が必要です。

通商政策面では想定通り、保護主義的な主張が目立っています。北米自由貿易協定(NAFTA)見直し交渉では、米国の自国製品を優先する主張に対してカナダとメキシコが反発を強めており、目下の目標である2018年3月までの妥結は不透明な状況です。また、日米二国間の経済関係については、日米経済対話やトランプ大統領来日時の日米首脳会談において、一貫して米側の貿易不均衡の是正に対する強い関心がうかがわれました。

二国間の貿易不均衡は、言うまでもなく、経済理論的にはナンセンスな議論です。さらには保護主義の拡大は世界貿易を縮小させるばかりか、米国内の企業や家計にもメリットがない路線であることは明らかです。しかしながら、トランプ大統領の政治的なセールスポイントである米国労働者の雇用確保に絡めながら、今後もいわば確信犯的に交渉姿勢を先鋭化させてくるリスクはあると思います。

―来月、FRB議長がイエレン氏からパウエル氏に交代します。FRBの金融政策はどうなりますか。

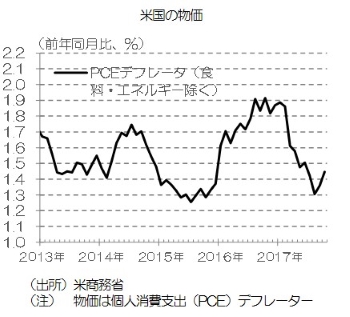

現行のイエレン路線が踏襲されるというのが、金融市場関係者の一致した見方のようです。2017年11月のトランプ大統領による議長指名に向けて候補者としてメディアで報じられたほかの誰よりも、こうした路線を維持すると考えてよいと思います。とすれば、労働市場はタイト化しているものの、物価がなかなか2%目標に近づいて来ない情勢をにらみつつ、利上げと保有資産の圧縮はともに現行並みの極めて緩やかなペースで進むことになるでしょう。為替相場や国際資本移動への影響の面で、市場参加者を慌てさせるような事態は回避されるのではないかと考えられます。

―欧州経済の見通しについて教えてください。

―欧州経済の見通しについて教えてください。

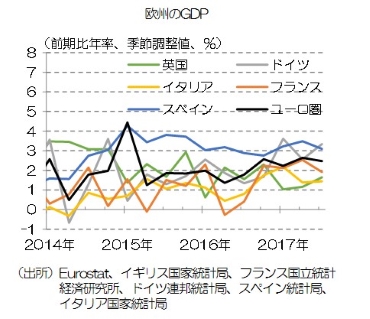

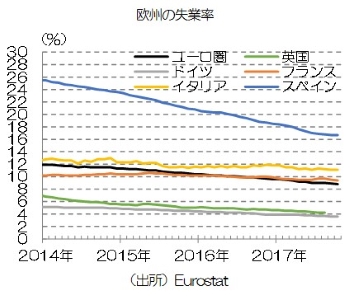

欧州経済は各国の足並みが揃う形で、目下緩やかな回復が継続しています。ユーロ圏の実質GDP成長率は、ドイツの牽引もあって+2%台半ばのペースを維持しており、雇用面でも失業率が低下傾向を続けるなど改善が続いています。ECBもこうした情勢が今後も継続するだろうとの見通しを示しています。

気懸かりがあるとすれば、2017年9月のドイツの連邦議会選挙において、メルケル首相率いる与党勢力が盤石な議席を確保できなかったという事実です。ユーロ圏の経済・金融の安定が今後も続くという楽観シナリオだけを描いていては危ういかもしれません。

―英国の欧州連合(EU)離脱(Brexit)はどうなりますか。

―英国の欧州連合(EU)離脱(Brexit)はどうなりますか。

Brexitに関しては、英国のメイ首相は国内の意思統一と、対EU交渉という二正面作戦を余儀なくされています。この政策の推進の可否を国民に問うた2017年6月の総選挙では与党が過半数を取り損ね、閣内からでさえ不協和音が高まっています。英国自身がこうした不安定要因を抱えているため、EU側が態度を硬化させて交渉が膠着状態に陥ったのは無理からぬ面もあります。

Brexitに当たって英国がEUに支払う分担金の清算問題が決着した後には、次の交渉テーマはEU内外をまたぐ金融サービス免許(いわゆる単一パスポート問題)や、関税のあり方といった通商に関する協議に移るとみられています。

また、こうした枠組み面の議論を決着させた上で、施行までのいわゆる「移行期間」を2019年3月に離脱した後、どれだけ設けるかという論点も大事です。

金融業を含む産業界に関しては、既に英国拠点の大陸への移転などを検討する動きが報じられています。経済界では離脱の最低1年前ごろには、何らかの経営判断を下す必要があるとの声が大勢です。したがって、英国・EU交渉の節目の一つは2018年3月前後になるとみられています。

―中国は習近平政権が二期目に入りました。6%台の成長基調は維持されますか。懸案の構造改革やバブル対策は心配ないのでしょうか。

中国では、5年毎の一大政治イベントである共産党大会が2017年10月に開催されました。その総括としては、①習近平一強体制の強化とその長期化が明確になった②建国100周年(2049年)を意識した長期構想の中で、経済・軍事の両面において米国に比肩ないし、これを超える社会主義国家の構築を目指す決意がうたわれた―などを指摘できます。

経済運営に関しては、党大会冒頭の習総書記による恒例の「政治活動報告」の中で、「成長の速度から質への重点移行」との表現で、高成長から幾分スローダウンする方向感が示されました。こうしたマクロ経済運営の下で、供給サイドの構造改革を一層推進することに加え、インターネットやビッグデータ、人工知能(AI)と実体経済の融合、消費のハイエンド化、低炭素化、シェアリング・エコノミーやサプライチェーン管理の高度化など先進領域育成への言及が目立ちました。

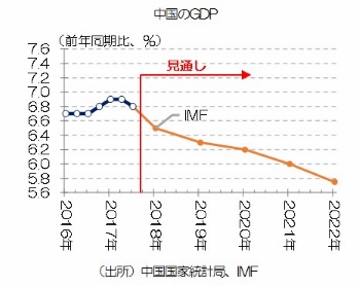

以上を踏まえて中国経済の見通しを整理すると、成長率としては従来より幾分ペースを落としつつ、企業部門の過剰設備や過大債務に対する構造改革と、先進分野の発展促進を並行して進めるということになります。具体的な経済成長率見通しに関しては、IMFは+6%を割り込むまで一貫した減速を予測していますが、中国当局としては少なくとも2020年の実質GDPを2010年比で倍増させるとの目標を堅持しています。これを前提とすると、当面2020年までは+6.5%程度のペースを維持する運営が見込まれます。

バブルに関する懸念という点では、世界金融危機後の金融緩和環境の下で、2015~2016年に住宅価格の急騰など典型的な不動産バブルの様相がみられました。しかし、当局による融資規制や金利の高目誘導などの対策によって足元では鎮静しているように見えます。他方、企業債務残高が2010年代に急増をみた後、他国と比べても突出した水準にある点には引き続き注意が必要です。マクロ経済運営を阻害しない形で地道かつ着実な構造改革が進んでいくか否か。それが本年中の中国経済をみていく上での大事な視点の一つでもあると思います。

バブルに関する懸念という点では、世界金融危機後の金融緩和環境の下で、2015~2016年に住宅価格の急騰など典型的な不動産バブルの様相がみられました。しかし、当局による融資規制や金利の高目誘導などの対策によって足元では鎮静しているように見えます。他方、企業債務残高が2010年代に急増をみた後、他国と比べても突出した水準にある点には引き続き注意が必要です。マクロ経済運営を阻害しない形で地道かつ着実な構造改革が進んでいくか否か。それが本年中の中国経済をみていく上での大事な視点の一つでもあると思います。

タグから似た記事を探す

記事タイトルとURLをコピーしました!

金田一 弘雄