2024年の世界経済展望

深まる混沌と分断

世界情勢は不透明感を増している。新型コロナウイルス感染症のパンデミック(世界的大流行)がようやく収束する一方で、ロシアのウクライナ侵略戦争は長期化し、新たにイスラエル・ガザ戦争が勃発(ぼっぱつ)した。米中対立も予断を許さず、地政学リスクは高まっている。混沌(こんとん)と分断が深まる中、2024年の世界経済はどうなるのか。リコー経済社会研究所の竹内淳主席研究員に展望を聞いた。

―2023年はどのような年だったのでしょうか。

世界保健機関(WHO)は2023年5月、新型コロナの「緊急事態宣言」を終了すると発表しました。世界は3年以上にわたるパンデミックを経て、ポストコロナの時代に入りました。23年はコロナで大きく傷ついた世界経済が立ち直りを図った1年だったと言えるでしょう。行動制限の解除によって外食、旅行、レジャーなどのサービス消費が回復し、経済の回復をけん引しました。雇用情勢も大きく改善しました。足元の失業率は先進国を中心にコロナ前を下回り、歴史的な低水準を記録しています。

―ウクライナ戦争などに端を発したインフレの状況は。

世界のインフレ率(消費者物価の総合指数)は、2022年7~9月に前年比+9.5%まで跳ね上がりました。その後、物価上昇率は縮小に転じ、ピークから大きく下がりました。エネルギー・食料価格の低下に加え、サプライチェーン(供給網)が正常化し、供給制約も緩和しています。米欧などの中央銀行による大幅な利上げも、インフレの鎮静化に功を奏しつつあります。

国際通貨基金(IMF)が2023年10月に公表した「世界経済見通し」によると、世界のインフレ率は23年10~12月に+5.9%に、24年10~12月には+4.8%に鈍化する見通しです。

一方、世界の実質GDP(国内総生産)成長率は2023年に+3.0%、24年は+2.9%になると予測しています。過度のインフレを抑えつつ、厳しい景気後退を避ける「ソフトランディング」に成功する可能性が高まったと言えるでしょう。

実質GDP成長率(2023年10月時点)

(出所)IMF「世界経済見通し(2023年10月)」

―インフレと不況が同時に起こるスタグフレーションの危機は遠のいたのですか。

当面は最悪の事態を避けられたようですが、警戒は怠れません。経済成長率はコロナ前(2000~19年)の平均の+3.8%よりも力強さを欠いています。コロナ前の成長軌道に戻ったのは、主要国では米国ぐらいです。インフレ率もコロナ前(17~19年)の平均である+3.5%より高止まりすると予想されており、楽観は禁物です。

これまで景気回復を下支えしてきたサービス消費も、行動制限の解除で高まった「繰り延べ需要」がそろそろ尽きて、勢いが弱まりつつあります。コロナ対策として打ち出された財政支援策も打ち切りや巻き戻しの段階に入りました。金融引き締めの景気下押し効果も蓄積しています。こうした状況を踏まえると、2024年は「辛抱の1年」だと覚悟すべきかもしれません。

―「辛抱の2024年」、日本経済の見通しは?

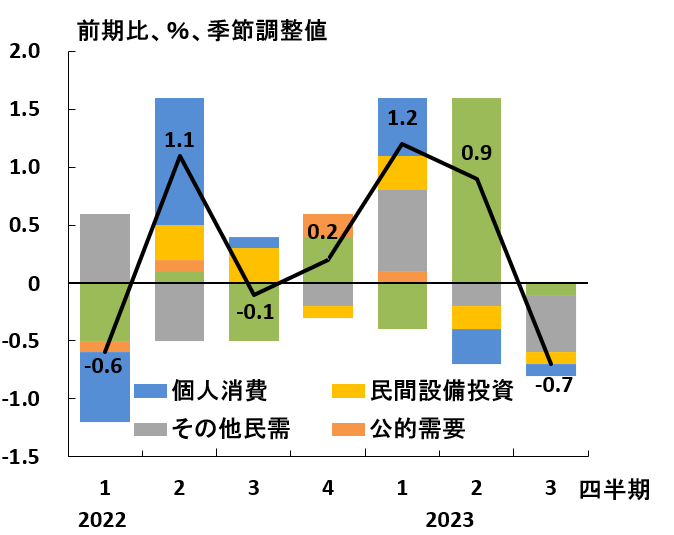

日本は、2023年7~9月期(2次速報)の実質GDP成長率が、前期比-0.7%、年率換算で-2.9%のマイナスになりました。景気は全体として緩やかな回復を続けていますが、気がかりなのは内需の弱さです。

日本 実質GDP成長率(寄与度)(出所)内閣府

日本 実質GDP成長率(寄与度)(出所)内閣府

内需の柱である個人消費と設備投資はともに2四半期連続で減少しました。脱コロナによる経済の正常化で期待された内需主導の成長は、いまだ実現していません。

2024年も景気回復は続くと見ていますが、そのペースは緩慢でしょう。外需は半導体サイクルの好転、円安を背景としたインバウンド(訪日外国人客)需要の増加など明るい材料も散見されます。

ただし、海外経済全体は力強さを欠いています。輸出には多くを期待できないでしょう。部品などの供給制約が改善し、自動車の輸出はこのところ好調です。しかし、積み上がっていた受注残が解消するにつれて生産の勢いは息切れしていくと見ています。

日本経済の鍵を握るのはやはり内需です。とりわけウエートの大きい個人消費の動向が注目されます。日本でも、行動制限下で消費が手控えられて積み上がった「超過貯蓄」が存在しています。これが米国とは異なり、なかなか消費に回りません。消費者心理が上向かないのは、物価上昇に賃上げが追いつかずに実質賃金が下がり続け、将来不安が払しょくされないためだと思います。

―賃上げの動向が内需回復のポイントになりそうですね。

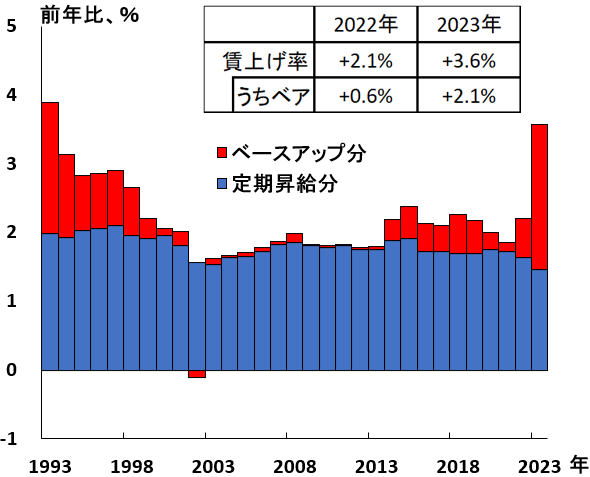

厚生労働省のまとめによると、2023年の民間主要企業の賃上げは、+3.6%と30年ぶりの高い伸びとなりました。それでも人手不足は一段と進んでいます。正社員の転職市場が拡大しているため、労働市場の供給不足が賃金上昇に反映されやすくなっているとの指摘もあります。

企業収益は過去最高を記録しているので、賃上げの原資も十分にあるのではないでしょうか。2024年は前年を上回る賃上げ率の実現を期待しています。

気をつけなければならないのは、春闘の賃上げ率には定期昇給(定昇)とベースアップ(ベア)の両方が含まれていることです。定昇は年功型の賃金カーブに沿って社員個人が年を重ねるとともに昇給していく部分です。

会社全体で年齢などの人員構成を一定に保てば、定昇で個人の賃金が上がっても会社の総人件費は変わりません。他方、ベアは基本給を一律で底上げするものなので、会社の総人件費はもとより、マクロ経済全体の賃金増加をもたらします。

賃金改定の動向

賃金改定の動向

(出所)日本労働組合総連合会、中央労働委員会の資料で作成

要するに、物価上昇分を上回るベアを実現しないと、実質賃金はプラスにならないのです。2024年度のインフレ率(生鮮食品を除く総合)の予測は、民間エコノミストが+2.2%(日本経済研究センター調べ)、日本銀行が+2.8%です。ベアだけでこれらの予測を上回るには、ベアと定昇を合わせて4~5%以上の賃上げが必要となるでしょう。不可能とは言いませんが、かなり高いハードルです。企業の経営陣は実質賃金をプラスにするために必要な賃上げ率をきちんと認識し、適切に対応してもらいたいと思います。

―政府が昨年秋に打ち出した「デフレ完全脱却のための総合経済対策」の評価は。

政府が物価高対策や賃上げ、国内投資促進など五つの柱からなる経済対策を決めたことは理解できます。総事業規模で37.4兆円、このうち国・地方の歳出、いわゆる「真水」は20.9兆円にのぼり、政府は対策の経済効果を実質GDP成長率に換算して1.2%程度と推計しています。

ただ、対策の目玉とされた「所得税の定額減税」「低所得世帯向けの給付金」「電気・ガス価格激変緩和措置の延長」などの家計支援策が、期待通りの効果を発揮できるかどうかは不透明です。今は家計に十分な貯蓄があるのに、将来不安を背景に消費につながっていません。そこに支援策を講じても、お金は貯蓄に回るだけで消費拡大に結びつかない恐れがあります。

エネルギー価格高騰の影響を補助金で抑制する政策は、あくまで「激変緩和」を目的とした一時的な措置とすべきです。市場価格の高騰に伴う痛みをいつまでも、赤字国債の発行に依存した財政支出で緩和し続けるわけにはいきません。支援策の延長が当たり前になれば、省エネのための節約や脱炭素化に向けた投資への意欲を損なう恐れもあります。

―物価高の抑制のため、日本銀行に金融緩和の修正を求める声もありますが。

2024年の春闘で賃上げが加速すれば、デフレ脱却に大きく近づくでしょう。その見極めがつけば日本銀行は、長短金利を操作する現行のイールドカーブコントロール(YCC)を24年4月にも終了する可能性があります。その場合は、同時にマイナス金利政策も解除するでしょう。

YCCを終了してマイナス金利を解除した後も、日本銀行は量的質的金融緩和の枠組み自体は変えないでしょう。マイナス金利導入の前のように短期金利(無担保コールレート)を操作目標として、0%もしくはわずかなプラス金利に誘導すると想定されます。長期金利の急上昇を防ぐ狙いから、「デフレから完全に脱却するまで大規模な金融緩和を継続する」という従来の姿勢を改めて強調すると思われます。YCC終了とマイナス金利解除は金融政策の技術的な修正であり、金融緩和から金融引き締めへの転換ではないということです。

―日本銀行が金融緩和を続ける理由は?

日本経済が引き続き脆弱(ぜいじゃく)な状況にあるからです。賃金が先々まで高い伸びを継続していくのか、予断を許しません。さらに、賃上げだけではデフレからの完全脱却には力不足です。企業が賃金の上昇によるコスト増を製品・サービスの価格へ円滑に転嫁できるようになって初めて、日本銀行が考える「賃金と物価の好循環」が実現されたことになります。それまでには、なお時間を要するでしょう。

現状では、金融引き締めが遅れてインフレが加速するリスクよりも、拙速に引き締めてデフレに舞い戻るリスクの方が蓋然(がいぜん)性(確率)は高く、対処も困難です。高めのインフレ率が続くことは、日本人に染み付いたデフレマインドの払拭(ふっしょく)にプラスになる面もあるでしょう。

―金融緩和の維持によって、円安は継続することになるのでしょうか。

為替レートが何によって決まるのか、さまざまな理論があります。これまで説得力があるとされてきたのが、経済のファンダメンタルズ(基礎的諸条件)が為替レートを決定するという考え方です。

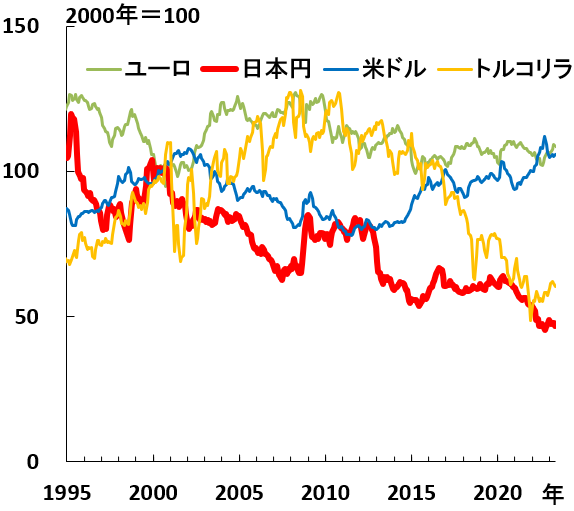

しかし、疑問もあります。それぞれの国の通貨の実力を示すとされる「実質実効為替レート」をみると、日本円は2000年を100とすると、足元では45と半分以下にまで下落しています。

60%を超えるインフレに苦しむトルコですら59に踏みとどまっています。過去20年間余りで日本経済がそこまで地盤沈下したとは考えにくいと思います。

実質実効為替レートの推移(出所)国際決済銀行(BIS)

実質実効為替レートの推移(出所)国際決済銀行(BIS)

―日米の金融政策の違いが円安・ドル高を招いているのではないのですか。

為替市場では現在、多くの参加者が「金融政策の違いと、その結果生じる金利差が相場を左右している」と信じているようです。この2年間、対ドルで円安が加速したのは、「米連邦準備制度理事会(FRB)が急ピッチで利上げを進める一方で日本銀行は金融緩和を継続したため、金利の高いドルが買われ、低い円が売られた」というわけです。

しかし、次のような考え方も成り立つのではないでしょうか。インフレが加速した米国ではモノに対する通貨(ドル)の購買力が下がった。一方で日本の通貨(円)の購買力はそれほど下がっていない。だから、購買力平価でみれば、ドル相場は円に対して下落して然(しか)るべきではないか。

―円は実力よりも大幅に低く評価されているのですか。

少なくとも長期的には、為替レートは購買力平価に収れんすると考えられています。ちなみに経済協力開発機構(OECD)が算出している購買力平価は、2022年時点で1ドル=97円57銭です。名目の円ドル相場は実力より円安に振れすぎているのかもしれません。

はっきり言えば、為替レートの予想は「もっともらしさ」さえあれば、理屈は何でも構いません。市場参加者の大勢が何を信じ、どんな投資行動を取ろうとしているのかが重要なのです。みんなが「金利差で相場が動く」と信じているのならそれに乗っかって、鋭い「反射神経」で素早く売買を繰り返せば、利益を得られる可能性は高まります。

現在の市場の大勢である「金利差ストーリー」に基づいて考えてみましょう。2024年は日本銀行のYCC終了とマイナス金利解除が意識されています。一方、24年後半から秋以降にはFRBの利下げ観測が強まりそうです。

日米の金利差縮小がメインシナリオとなり、円の対ドルレートは円高へと向かう可能性があります。2023年12月には、日本銀行の政策変更を巡る思惑から相場が大きく変動する展開となりました。ただし、「日本銀行は大規模緩和を維持する」という私の見方が正しければ、振れはあってもそれほど急激な円高は想定しなくてもよいでしょう。

―米国経済についての見通しは?

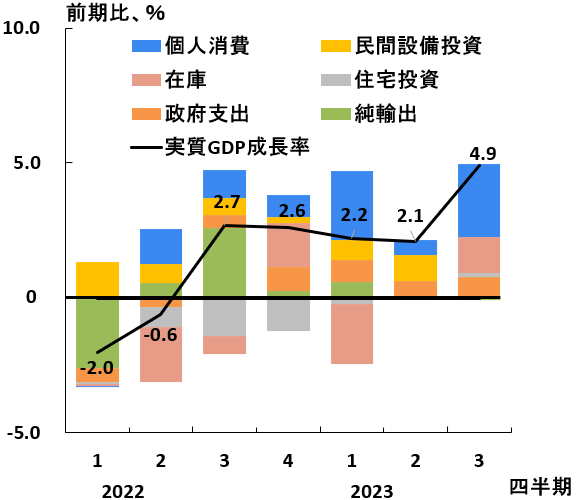

米国経済は2023年、事前予想を上回る+2.1%(IMF予測)の高い経済成長を遂げたようです。個人消費と設備投資が好調で、内需が景気をけん引しています。春から地方銀行の経営破綻が続きましたが、深刻な金融危機に発展する事態は幸い回避されました。

2024年の景気は、所得環境の緩やかな改善が続き、個人消費も底堅く推移すると見込まれています。とはいえ、これまでの金融引き締めの影響に加えて、製造業投資への政府補助金がピークアウトしたことなどから、潜在成長率(+1.7%)をやや下回る+1.5%程度の成長にとどまる見通しです。

インフレ率(総合)は、2022年6月に前年比+9.1%と、40年ぶりの高い伸び率を記録した後、23年11月には+3.1%まで低下しました。IMFは24年のインフレ率を+2.3%と予測しています。

米国 実質GDP成長率(寄与度)(出所)BEA

米国 実質GDP成長率(寄与度)(出所)BEA

―FRBの今後の金融政策はどのような展開が予想されますか。

FRBは2022年3月の連邦公開市場委員会(FOMC)を手始めに、約1年半で計11回、累計で5.25%ポイントという急ピッチな利上げを実施。そのかいもあってインフレ率が低下したことから、23年9、10、12月と3会合連続で利上げを見送りました。利上げ局面は終息した可能性が高いと思われます。

市場の関心はすでに、利下げのタイミングに移っています。FRBは現在、政策金利(FFレート)を5.25~5.50%に誘導しています。短期金融市場では、2024年中に150bps(1.5%ポイント)の利下げが織り込まれています。ただし、利下げを急ぎすぎて再びインフレ圧力が増すようなことのないよう、FRBは慎重にタイミングを見極めるでしょう。

―米国経済はソフトランディングに成功するでしょうか。

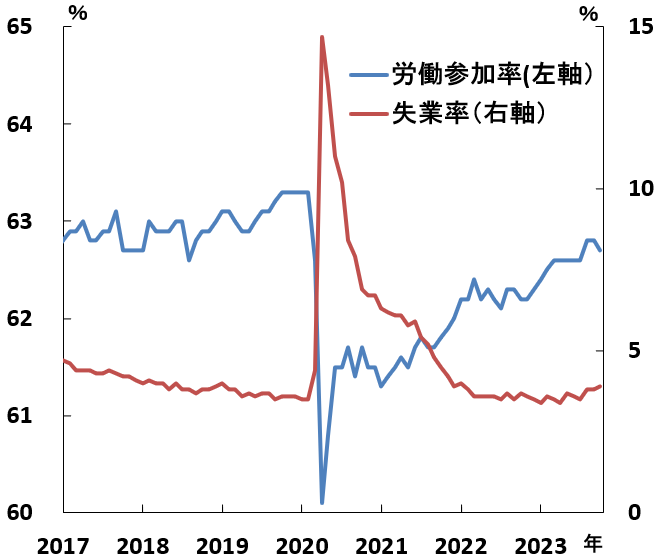

米国の失業率は、2023年1月に3.4%と実に54年ぶりの低水準にまで改善しました。11月は3.7%とやや高くなっていますが、上昇幅は限定的です。失業率が歴史的な低さを維持したままインフレ圧力は収まってきています。「雇用が改善するとインフレ率が高まる」というトレードオフの経験則は、今のところ当てはまりません。

こうした動きの背景として労働供給の増加が指摘できます。在宅と出勤を組み合わせた柔軟な働き方が可能となり、女性を中心に労働参加率が上昇しています。今後、労働供給の増加が頭打ちになったとしても、すでに利上げ局面は終息していると思われますので、米国経済が景気後退を回避しつつインフレが鎮静化する「ソフトランディング」に落ち着く可能性は高いと言えるでしょう。

米国 労働参加率と失業率(出所)労働統計局

米国 労働参加率と失業率(出所)労働統計局

―欧州経済の現状と先行きはどうでしょうか。

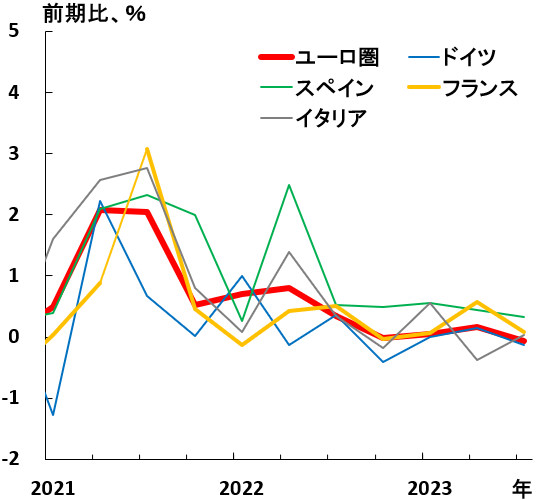

ユーロ圏の経済は低迷しています。域外経済の減速で輸出が低迷しているうえに、資源価格の高騰によって交易条件が悪化し、域内の所得が外部に流出しています。欧州中央銀行(ECB)による金融引き締めの影響も見逃せません。

ユーロ圏では2023年7~9月期の実質GDPの成長率が前期比-0.1%のマイナス成長に陥りました。中でもドイツやイタリアなど製造業のウエートが大きく、輸出依存度の高い国の不振が目立ちます。

2022年10月に前年比+10.6%に達したユーロ圏のインフレ率は、このところ急速に低下しています。23年11月は+2.4%と2年4カ月ぶりの低水準になりました。

賃金の上昇も一服し、ECBの利上げにも打ち止め感が出ています。ECBは2024年後半にも利下げに転じるのではないか、との見方が台頭してきました。

インフレが落ち着いたことで家計の実質可処分所得は改善しています。個人消費は今後持ち直すとみられます。製造業の不振も在庫調整の一巡などから、底入れが期待されます。以上のことを踏まえれば、2024年のユーロ圏経済は緩やかに回復すると思われます。IMFは実質GDP成長率を23年が+0.7%、24年は+1.2%と予測しています。

ユーロ圏 実質GDP成長率(出所)Eurostat

ユーロ圏 実質GDP成長率(出所)Eurostat

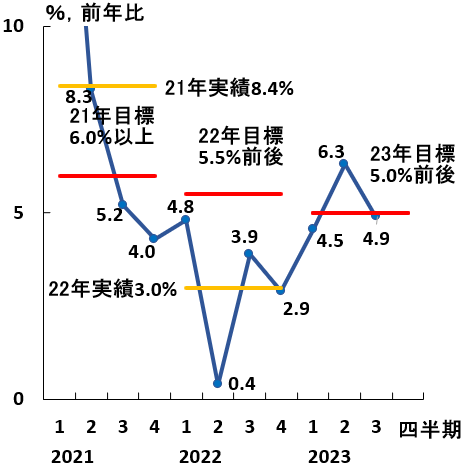

―中国経済の現状はいかがでしょうか。

2022年末に突然、ゼロコロナ政策を放棄した中国は、直後の23年1~3月期から力強い経済回復を示しました。しかし、その勢いは長続きしませんでした。輸出は欧米向けの不振が続き、23年10月まで6カ月連続で前年を下回りました。経済活動の再開が先行した欧米諸国では、個人消費の対象が財からサービスへとシフトしました。それが中国製品への需要減少を招いています。

さらに深刻なのが内需の弱さです。若年層を中心に雇用不安が広がり、消費者心理が冷え込んでいます。欧米諸国や日本と異なり、中国ではコロナ下でも家計への政府支援はほとんど行われませんでした。超過貯蓄が相対的に大きくないという事情を考慮しても、コロナ前に比べた個人消費の低調ぶりが目立ちます。投資も振るいません。不動産投資が低迷を続けているうえに、製造業の設備投資も前年を下回る状況が続いています。

中国 実質GDP成長率(出所)中国国家統計局

中国 実質GDP成長率(出所)中国国家統計局

―中国政府は何か手を打たないのですか。

中国政府は財政政策を出動する構えを見せています。2023年10月下旬、23年の新規国債発行額を1兆元(約20.5兆円)増やして、24年にかけてインフラ投資などの公共事業に充当することを決定しました。実質GDPを0.8%程度押し上げる効果があると見込まれています。IMFは中国の実質GDP成長率を23年+5.0%、24年+4.2%と予測していますが、実績はこれらを幾分上回り、23年の政府目標をクリアできると見ています。

―急成長を続けてきた中国経済が減速したのはなぜでしょうか。

中国の急成長を支えてきた成長モデルは、曲がり角を迎えています。かつて中国では、中央政府が「成長目標」を設定し、達成に向けて地方政府が競争する構図でした。とはいえ地方政府の財源は限られています。国有地の使用権を民間に売却して、インフラ投資などの資金を捻出(ねんしゅつ)してきました。さらに「融資平台」と呼ばれる地方政府傘下企業を設立し、彼らが地方政府の信用(暗黙の保証)を背景に資金調達し、活発に都市開発を手がけてきました。IMFは融資平台の債務が66兆元(1400兆円)まで膨張していると推計しています。

中国では1998年に住宅の公的分配制度が廃止され、都市住民に居住用不動産が払い下げられるようになりました。それ以来、不動産市場は拡大を続け、人口の増加した大都市を中心に不動産価格は高騰しました。

不動産投資の景気浮揚効果は、鉄鋼・コンクリートなどの素材、家具・家電、建設、運輸などすそ野が広く、IMFの元チーフエコノミストのケニス・ロゴフ氏(ハーバード大学教授)は、「中国のGDPの26%が不動産に関係している」と指摘しています。高成長の相当部分が不動産投資に支えられてきたのです。こうした不動産投資の循環がうまく回らなくなったことで、中国の急成長にブレーキがかかりました。

―かつての日本のように、不動産バブルが崩壊する恐れは?

中国政府当局は、不動産投機の行き過ぎを「灰色のサイ」として警戒してきました。体の大きなサイは普段おとなしいのですが、ひとたび暴走すると手に負えません。「灰色のサイ」は「高い確率で存在し、大きな問題を引き起こすにもかかわらず、軽視されがちなリスク」を意味します。リスクの拡大を食い止めるため、中国政府は2020年秋から金融面で不動産市場の締めつけを図りました。

その結果、恒大集団をはじめとする多くの不動産会社が資金繰りに窮し、顧客が前払いで購入した住宅を引き渡せなくなる事態が頻発しました。社会不安が高まり、これまでの好循環が逆回転し始めています。建物販売面積は2021年7月から前年割れが続き、足元でも前年を2割近く下回っています。不動産部門のリスクは地方の融資平台、さらには地方政府へと波及しつつあります。

中国政府も手をこまぬいているわけではありません。住宅ローン規制を緩和し、銀行に対して「適格」と指定した不動産業者への融資を要請するといった対策を講じました。融資平台の債務を地方政府に付け替えるなどの対応も見られます。しかし、これらの施策の効果には限りがあるようです。「不動産価格は必ず上がる」という神話が崩壊した衝撃は大きく、不動産市場の正常化には相当の時間を要するでしょう。不動産バブル崩壊のリスクに対する警戒は怠れません。

―人口減少や少子高齢化など日本と同様の課題も指摘されています。

中国の人口減少や少子高齢化のスピードは1990年代の日本を上回っています。不動産問題の解決が難しい要因として、若年人口の減少による実需の減少も指摘されています。少子高齢化への対応には、社会保障の拡充など財政支出の拡大が避けられません。地域間格差への対処も必要です。

中国の1人当たりGDPは、バブル時代の日本の3分の1以下にすぎず、まだ「伸びしろ」があります。さらなる都市化も可能で、生産性の向上によって潜在成長率を高めれば「日本化」を防げるかもしれません。ただし、これまでのような政府主導の投資や不動産開発は非効率で、生産性向上には寄与しません。成長の方程式を見直すことが欠かせません。

海外資本を呼び込み、市場メカニズムに基づく民間主導の投資を加速させることが重要です。再生可能エネルギーや電気自動車(EV)などは成長分野として期待できます。中国政府はIT企業経営者の相次ぐ逮捕、「反スパイ法」の不透明な適用などで民間の企業活動を萎縮させています。一刻も早い改善が望まれます。他国との無用な対立を避け、国際的なルールに基づいて市場開放を進めることが求められます。

―2024年の世界経済で注意すべきリスクとは。

大きく三つあると思います。第1に予想を超えたインフレの高進、第2に地政学リスクの高まり、第3が米中対立をはじめとした世界分断の動きです。

まず、インフレのリスクから説明しましょう。そもそもインフレの予想は非常に難しいものです。予想を外したからこそ、FRBやECBは急激な利上げを迫られたわけです。ヘッドラインと呼ばれるCPI総合の上昇率は落ち着いてきましたが、エネルギーや食料品を除いたコア指数の伸び率は低下が遅れています。現時点では物価と賃金がスパイラル的に上昇していくような状態ではありませんが、油断は禁物です。

―エネルギーや食料の価格は落ち着いているようですね。

確かに足元では安定していますが、燃料や食料など一次産品(コモディティ)価格の先行きは不透明です。世界銀行は2023年10月に公表した報告書で、省エネの促進や再生可能エネルギーの導入、石油の備蓄などにより、「世界経済は1970年代と比較して石油価格ショックに対処しやすい状況にある」と評価しています。世界銀行の基本シナリオは、原油価格が23年の1バレル=90ドルから24年に81ドルへと下落するというものです。

しかしウクライナ侵攻や中東での紛争が1973年のアラブ石油禁輸に匹敵する「大規模な混乱」に発展した場合は原油の供給が滞り、140~157ドルに跳ね上がるリスクがあるとも指摘しています。そうなれば各国のインフレは再燃するでしょう。

エネルギー価格の高騰は食料の生産・輸送コストを増大させ、価格を上昇させます。地球温暖化も異常気象の発生を通じて食料価格を押し上げる原因となります。欧州連合(EU)の気象情報機関「コペルニクス気候変動サービス」によると、2023年は地球が過去12万5000年間で最も暖かかった可能性が高いそうです。

インフレ率が上振れすれば、各国中央銀行による利下げへの転換は遅れるでしょう。ことによれば、さらなる利上げに踏み切らざるを得なくなるかもしれません。その結果、経済成長に下押し圧力がかかり、世界経済が停滞する恐れもあります。

―地政学的に注目すべきことは。

2024年は世界の主要国・地域で重要な選挙が予定されています。まず注目されるのは、1月の台湾総統選挙です。与党・民主進歩党(民進党)の頼清徳・副総統、最大野党・国民党の侯友宜・新北市長、第3政党である台湾民衆党の柯文哲・党主席の三つどもえの戦いです。頼氏と候氏は支持率が拮抗(きっこう)しています。頼氏が当選すればこれまでの親米路線が続く見通しですが、その場合でも中国が台湾統一に向けて武力行使に踏み切る可能性は低いでしょう。一方、候氏が勝てば対中融和へと政策が修正されると思われます。それでも国民の支持が得られない中国統一へと進む可能性は低いと考えています。

4月の韓国総選挙と6月の欧州議会選挙は、結果によって現在の政策が大きく転換するとは思えません。それでも政治の安定性への影響には注意が必要です。韓国では、保守系与党「国民の力」が勝利すれば国会のねじれが解消し、大統領の残り任期3年の政権基盤が強まります。逆に最大野党の「共に民主党」が勝つと、尹政権が重視する対日関係を含めて政策への横やりが強まることになります。欧州議会選挙では近年、欧州諸国で議席を伸ばしている極右政党がどれほどの議席を獲得するかが注目されます。

―そして今年は米大統領選があります。

11月の米大統領選と議会選は、何といっても最大の注目イベントです。大統領選は「民主党のバイデン大統領vs共和党のトランプ前大統領」の対決が想定されています。どちらが勝利するのか全く見通せません。2020年のような僅差の戦いとなる可能性が高いでしょう。バイデン大統領が勝利すれば、現在の政策が継続される可能性が高いのですが、同時に実施される議会選の結果次第では議会運営が難しくなる点にも留意すべきです。

トランプ前大統領が勝った場合は、内政・外交の両面で激震が走ることは間違いありません。内政面では、環境規制の緩和やトランプ減税の維持・拡大などが見込まれます。外交面では再び「自国第一主義」が前面に打ち出され、ウクライナ支援や対中政策を巡って、欧州各国や日本など同盟国との連携が乱れる恐れがあります。

例えばウクライナへの軍事支援は削減される可能性が高いでしょう。トランプ氏は「自分ならプーチン大統領を説得して1日で戦争を終わらせる」と豪語しています。ウクライナに不利な形で停戦合意を強いるかもしれません。北大西洋条約機構(NATO)の結束・信頼が揺らぎ、加盟国の間に米国に依存する安全保障への不安が広がらないか懸念しています。西側諸国の混乱が、ロシアや中国、さらにはグローバルサウス諸国にどのように受け止められるのかも心配です。

―世界的な分断は経済にとって逆風となります。

米中の対立が保護主義的な政策の台頭と相まって、世界経済の分断を助長しています。米国では党派を超えて対中強硬論が強まっています。大統領選の結果にかかわらず、半導体の輸出規制や対中投資規制などの政策は続けられるでしょう。米中ともに経済安全保障を名目に自国産業の優遇や外資規制のさらなる強化が図られる可能性は排除できません。

IMFによると、世界で1年間に新たに導入された貿易規制は、2019年の1000件から22年には3倍の3000件近くに急増しています。トランプ氏は、「すべての国に10%の関税を課す」ことを公約に掲げています。これまで世界経済は、グローバリゼーションの進展に合わせて自由貿易を拡大させてきました。効率的なサプライチェーンが構築され、各国が経済成長の恩恵を享受してきました。それが巻き戻されて分断へとつながれば、経済は大きく下押しされるでしょう。IMFは最悪の場合、貿易の分断の影響だけで世界のGDPの7%が失われると試算しています。ここに投資や技術の分断が加われば、影響はさらに甚大になります。

―最後に読者にメッセージを。

世界情勢は、これまでになく複雑化しています。こうした時代を生きる私たちは、各国の経済はもちろん、政治、外交、社会、文化、歴史など幅広い分野について、深く理解する必要があります。そしてさまざまなリスクに備えて、必要な措置を的確に講じていかなければなりません。2024年が読者のみなさまにとって、実り多い1年となることを祈念しています。

タグから似た記事を探す

記事タイトルとURLをコピーしました!

聞き手 舟橋 良治