新NISAスタート。日本経済への影響は?

「失われた30年」から脱却なるか

今年1月から始まった新NISA(少額投資非課税制度)が注目を浴びている。岸田政権は2022年11月に「資産所得倍増プラン」を公表し、「貯蓄から投資へ」をスローガンに掲げる。国民の投資を促進する起爆剤になると期待されているのが、新NISAだ。

巷(ちまた)では歓迎ムードが広がる。日経平均株価がバブル後最高値を更新するなど市況も好調だ。新NISAの船出は順風満帆に見えるが、死角はないのだろうか。

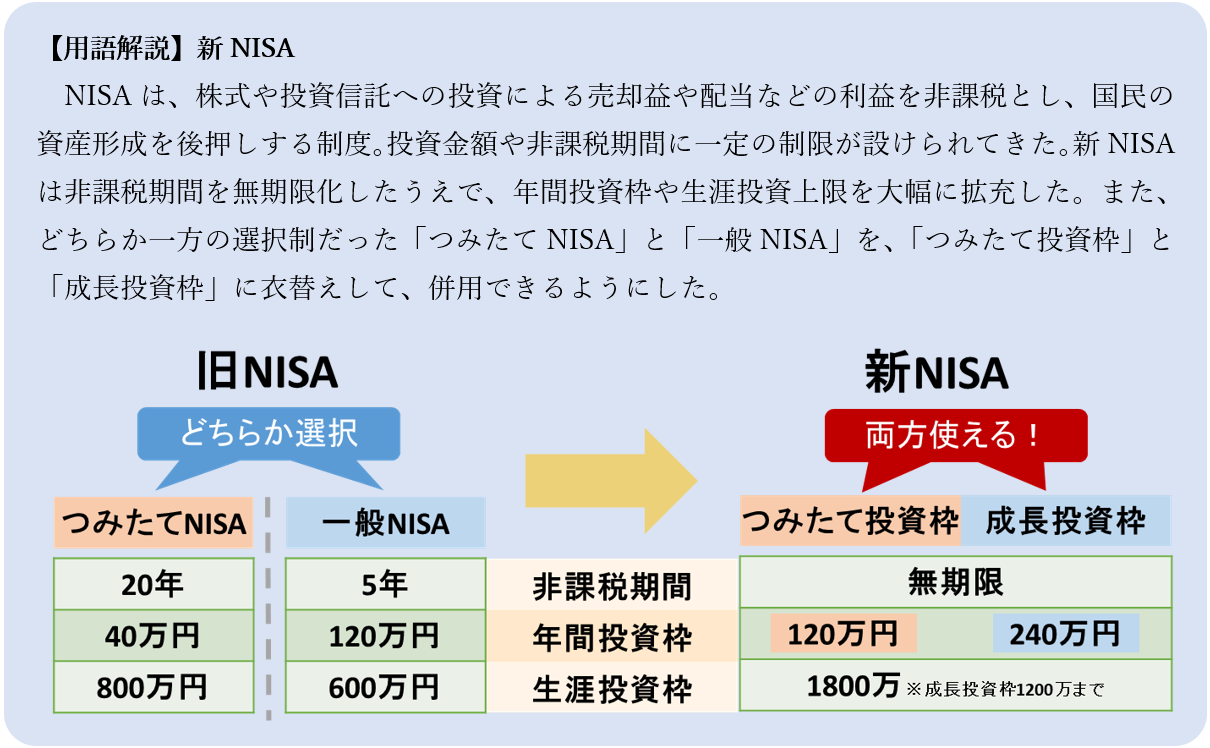

新旧NISA制度の違い(出所)金融庁を基に作成

伸び悩んだ口座数

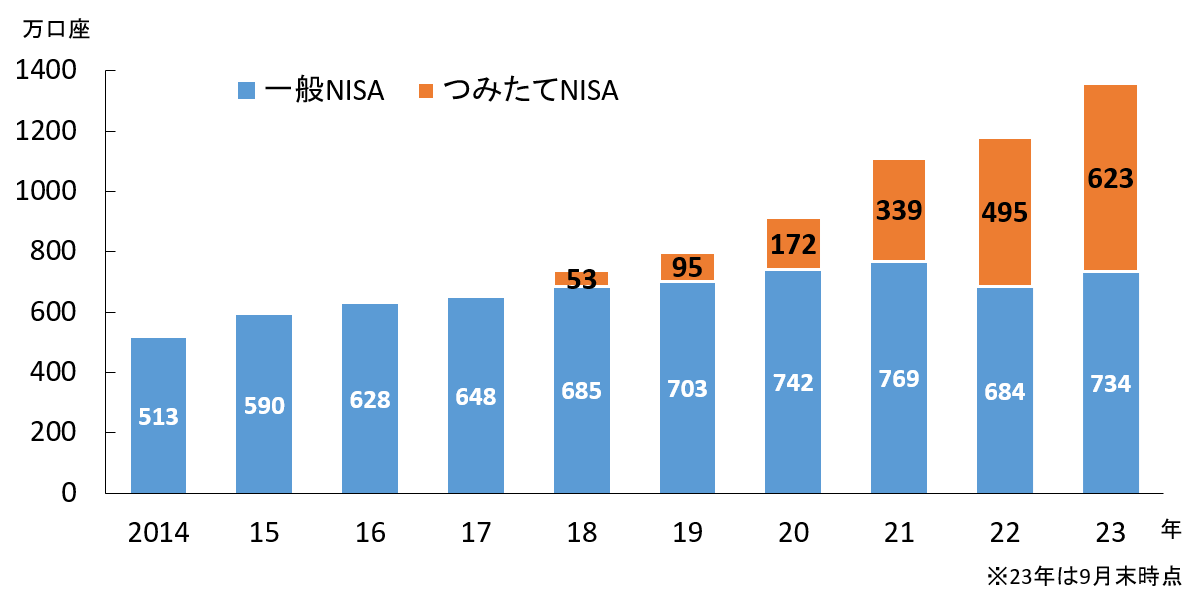

旧NISAは2014年にスタートした。お手本にした英国の投資優遇制度「ISA」は口座開設者が人口の4割に達していた。一方でNISAの口座数は初年に500万口座を超えたものの、そこから思うように伸びなかった。18年には長期的な資産形成の要諦(ようてい)である「長期・積み立て・分散」の投資スタイルに特化した「つみたてNISA」を導入してテコ入れしたが、国民の反響は今一つだった。

NISAは株式や投資信託などの金融商品で運用する。低金利の預金より高い利回りを得られる可能性がある一方で、元本割れのリスクもある。現金の価値が下がらないデフレが長引く中で、日本特有の過剰な「現金・預金信仰」が強まり、値下がりリスクのあるNISAでの資産運用に二の足を踏む人が多かったとみられる。

NISA口座数(出所)金融庁の資料を基に作成

「老後2000万円問題」が転機に

ひとつの転機となったのが、2019年6月に持ち上がった「老後2000万円問題」である。金融審議会の有識者会議がまとめた報告書が、60歳代の高齢者世帯は年金などの収入より支出の方が月5万円ほど多く、赤字を老後30年にわたって穴埋めするには2000万円の貯蓄の取り崩しが必要になるとの試算を示した。

報告書の目的は、若い時から資産形成に取り組み豊かな老後を過ごしてほしいというメッセージを発信することだったが、一部のメディアや野党は「2000万円も足りない」というショッキングな面ばかりを騒ぎ立てた。批判を恐れて、麻生太郎金融相(当時)が報告書の受け取りを拒否した。

冷静だった国民

政治家やメディアがドタバタ劇を演じる一方で、国民の受け止め方は冷静かつ合理的だったと言える。少子高齢化の影響で、年金の受給水準が下がるのは避けられない。ならば、「若いうちから老後に備えよう」という意識が高まり、投資に取り組む人が増えたのだ。

NISA口座数は2020年ごろから増加に勢いがついた。中でも中長期の資産形成を目的とした「つみたてNISA」の伸長が著しい。投機的な「一発勝負」ではなく、じっくりと長期間かけて資産形成したいという投資姿勢がうかがえる。コロナ禍で「リスク回避」の傾向が強まった時期にも口座数が増加し続けた。これは、投資意欲の高まりが本物であることを示唆している。

主役は若い世代

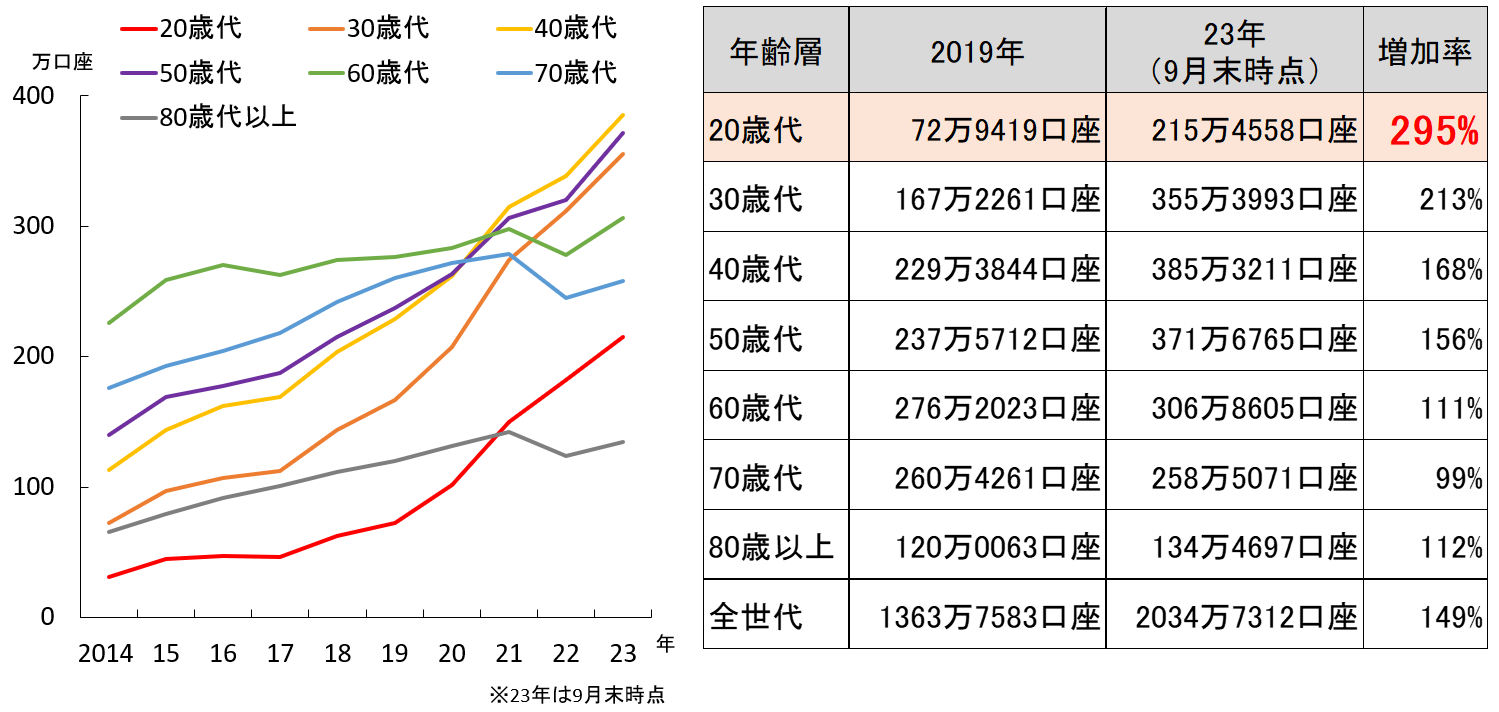

NISA人気を引っ張っているのが若い世代である。年代別NISA口座数の推移をみると2019年以降、若い世代ほどNISA口座数が著しく増加している。特に20歳代は2019年末の72万口座から23年9月には215万口座と約3倍になった。

なぜ若い世代は投資に積極的なのか。ひとつは、若年層ほど年金など社会保障の将来に不安を持つ傾向が強く、「自助努力」の必要性を強く感じている人が多いのだろう。

年代別NISA口座数(出所)金融庁の資料を基に作成

年代別NISA口座数(出所)金融庁の資料を基に作成

バブルのトラウマ

若者が「バブル崩壊を経験していない世代」であることも奏功している。中高年層のようにバブル崩壊による損失のトラウマ(心的外傷)を抱えていない若い世代が資産形成の必要性に気づき、投資市場に参入してきことは、預貯金に滞留していた個人金融資産を企業の成長に役立てるためにも意義が大きい。その成否は、バブル時代のような一獲千金を狙った投機ではなく、「長期に粘り強く」投資する姿勢が定着するかどうかにかかっている。

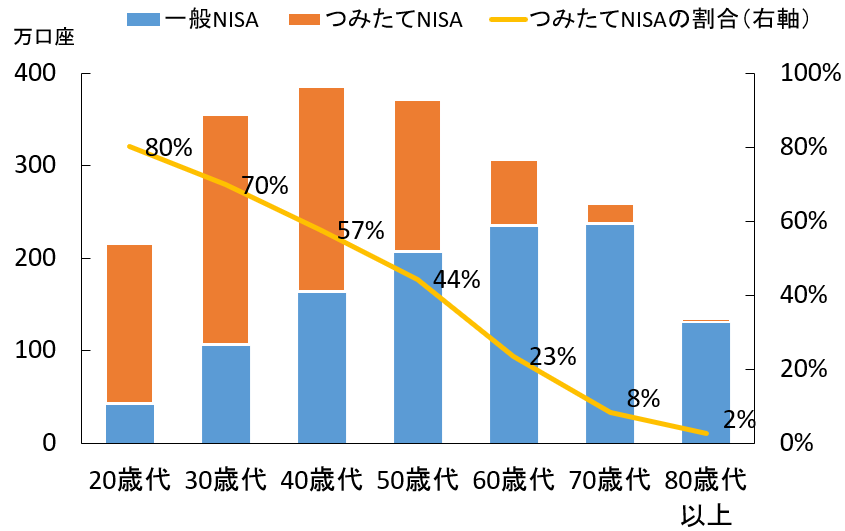

若い人ほど「つみたて」

そうした観点で心強いのは、若い世代ほど「つみたてNISA」を選択する割合が高いことだ。毎月一定額の購入をするつみたてNISAは、短期の売却益を狙うのではなく、長期的な視点で老後資金をじっくりと増やし続けることを目的とする点に眼目がある。若い世代は投機よりも長期的な資産形成を重視し、税制面で有利なNISAを活用しているとみられる。

年代別NISA口座内訳(出所)金融庁の資料を基に作成

年代別NISA口座内訳(出所)金融庁の資料を基に作成

インフレヘッジも

ここ数年の世界的なインフレ傾向も、「貯蓄から投資へ」の動きを後押ししている。日本でも2023年4月に約40年ぶりとなる物価上昇率を記録し、金利がほぼゼロの預貯金や現金で持つ「タンス預金」は、価値目減りのリスクに直面している。物価の動きに合わせて上昇しやすい証券・金融投資に目が向くのは自然の流れである。インフレリスクのヘッジ(回避)への関心が高まりつつあるタイミングに、投資枠が拡大して使い勝手もよくなった新NISAが登場し、大きな注目を集めたと言えるだろう。

個人資産1000兆円の行方は

岸田政権の「資産所得倍増プラン」の目標は、2027年までにNISAの口座数と買付額を倍増することだ。個人金融資産は2000兆円を超え、その半分の約1000兆円が現金・預金で占められている。この巨額の資金が金融・証券市場にシフトしていく流れが定着すれば、日本経済の発展に寄与すると期待できる。

人気は日本株より海外株

新NISAが「貯蓄から投資へ」の動きを加速させる期待が高まる一方で、気になる点もある。個人投資家の主な投資先が、国内企業の株式や国内株を対象とした投資信託から、海外企業株や海外投信に変わってきたことである。

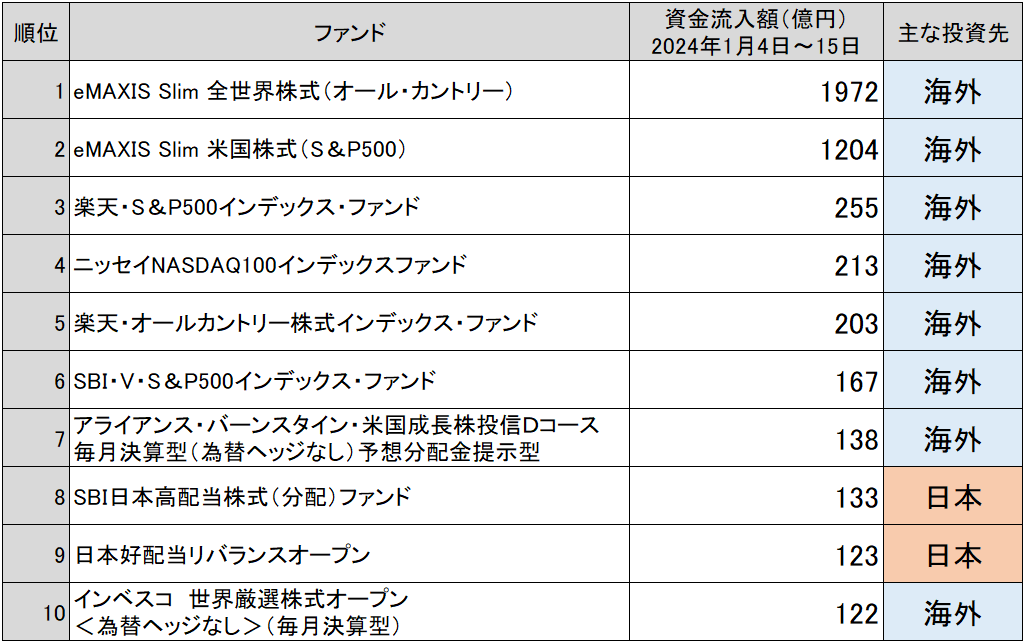

資産運用に関する調査・研究しているQUICK資産運用研究所の集計によると、今年の初め(1月4日)から1月15日までのファンドへの資金流入額上位は海外株投資銘柄が大半を占めた。上位10銘柄のうち主な投資先が日本のファンドは2銘柄にとどまった。

特に、「オルカン(オール・カントリー)」と呼ばれる全世界株式連動型(計13銘柄)や米主要企業の株価指数であるS&P500連動型(計28銘柄)に人気が集中し、この2種類で資金流入額全体の約8割を占めたという。

資金流入額上位10銘柄(出所)QUICK資産運用研究所

新NISAで海外流出加速か

昨年来、日本の株式市場は好調で楽観ムードが広がり、新NISAには追い風が吹いている。ただその裏で、個人金融資産の海外流出の動きが強まっている。ニッセイ基礎研究所の推計によると、2023年12月は外国株式ファンドに3500億円の資金が流入した。これは国内株式ファンド(同700億円)の5倍にのぼる。

さらに、日本総合研究所は新NISAの開始が海外投資を増加させる公算が大きいと分析し、その規模は年間で最大3.9兆円に達すると試算している。

外れた思惑

資産の一部を海外株などで運用するのは、リスク分散の観点でも合理的な投資判断と言える。まして、2023年に急激な円安に見舞われたことを考えれば、個人投資家が外貨建て資産に目を向けるのもうなずける。

ただ、政府や金融・証券業界が長年思い描いてきた「貯蓄から投資へ」の動きは、個人の現預金が国内市場に向かうことだった。その思惑とは違う形で、NISAの利用が軌道に乗り始めたタイミングで資金を海外に振り向ける投資行動が強まった。

こうした動きがさらに強まれば、個人金融資産を市場経由で国内の設備投資や開発投資に回し、新たな雇用やビジネスを生み出すという、「資産倍増計画」のメインシナリオは修正を余儀なくされよう。

日本企業の真価が問われる

国民の金融資産を国の経済成長に生かすもくろみが外れれば、デフレと低成長が続いた「失われた30年」に終止符を打ち、日本経済が巻き返しを図るのは一段と難しくなる。

日本企業への投資を活性化させるには、企業と日本経済そのものの魅力を高めることが欠かせない。岩盤のように動かなかった個人マネーがようやく動き始めた好機を逃さないため、投資先としての価値を高める必要がある。

自社株買いによる株価上昇策など株主還元の充実も一つの方策だが、イノベーションによってより優れた製品・サービスを提供し、企業価値そのものを高めることが最も重要だ。今こそ、日本企業の真価が問われている。

タグから似た記事を探す

記事タイトルとURLをコピーしました!

河内 康高