為替介入の心理学

政策的意義とは

2月半ばから3月上旬にかけて円安が進行し、一時は1ドル=150円を超える水準となった。足元では、若干円高方向に戻しているが、それでもなお、昨年の同時期と比べれば15円程度の円安だ。円安が進む局面で市場関係者が強く意識するのが、政府・日銀による円安阻止のための市場介入である(注1)。当局が介入の構えを見せると、市場やメディアではしばしば「介入警戒感」という言葉が取り沙汰されるが、市場参加者の中には介入を「警戒」しているのではなく、「期待」している向きもあるのをご存じだろうか。為替介入を巡る心理戦の実態と、政策的意義を解き明かしてみた。

急激な円安と「口先介入」

ドル円相場は昨年、年初の1ドル=130円近傍から大きく円安に振れた。10月末には150円台まで円安が進み、財務省は円安阻止のための「口先介入」に出た。11月1日、為替介入を指揮する神田真人財務官は、「過度な変動にはあらゆる手段を排除せず適切な行動をとる。(為替介入は)スタンバイだ」と、強い言葉で円安をけん制した。

財務省

財務省

そこから円相場は円安の進行に一定の歯止めがかかり、11月半ば以降には円高方向へと転換し、年末までに140円近傍まで戻した。「口先介入」が功を奏した格好だ。口先だけの「脅し」がなぜ効果を上げたのだろうか。

伏線は22年の電撃介入

時計の針を1年ほど巻き戻したい。140円台にまで円安が進んでいた2022年9月、通貨当局は口先介入を繰り返していたが、さほど効果は上がらなかった。米国が協調介入の意思を見せない中、口先だけの「ブラフ(脅し)」と受け止められていたためだ。

ところが、政府・日銀は150円台まで円安が進んだ9月22日、24年ぶりとなる円買い・ドル売りの市場介入に踏み切った。その後も10月21日、同24日と連続して介入を実施した。電撃介入の衝撃は大きかった。政府・日銀は「やるときはやる」との記憶が刻み付けられ、2023年の円安局面でも「介入があるかもしれない」との観測が市場に広がったわけだ。

今年に⼊り再び円安が進み、2月半ばから3⽉上旬には150円を超えた。神⽥財務官は再び円安をけん制しており、介⼊警戒感が再び⾼まった。足元では若干円高方向に戻しているが、いつまた円安へ転換するかわからない。そうした際に23年のように介⼊なしで円安局⾯を収束できるのか、注目が集まっている。

「警戒感」よりも「期待感」

「警戒感」という言葉からは、政府・日銀の介入を市場参加者が恐れているとの印象を受ける。しかし実際には、市場介入を「絶好の収益チャンス」と考え、今か今かと固唾(かたず)を飲んで期待している投機筋も少なくないのだ。

為替市場の動きを注視する投機筋(イメージ)(出所)adobe.stock.com

円買いの為替介入が実施されれば、短期的には間違いなく円相場は上昇する。できるだけ早く円を安く買い集めておいて、介入で円高になった際にタイミングよく売れば、「安く買って高く売る」という商売の鉄則通り、確実にもうけることができる。

為替介入はもうけるチャンス

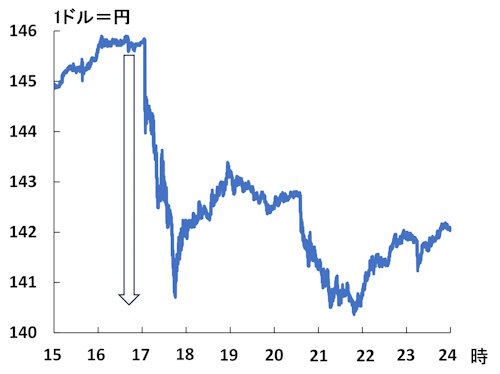

2022年9月24日の為替介入を例に説明しよう。夕方には1ドル=146円近くにまで円安が進行していたが、17時10分頃から1時間弱の短時間で5円以上も円高へと動いた。

このときもそうだったが、政府・日銀がすぐに介入の実施を発表するとは限らない(注2)。介入開始直後に相場の動きから「これは介入だ」と判断し、安いうちに円を買って、介入で高くなったところで売れば巨額の利益を得られる。

2022年9月24日のドル円相場(出所)Bloomberg

2022年9月24日のドル円相場(出所)Bloomberg

タイミングを逃すな

介入で利益を得るには、介入開始を迅速かつ正確に気づく必要がある。「いざ介入だ」となれば、われ先に円買い・ドル売りに走り、介入資金の何倍もの投機(投資)資金が殺到する。だからこそ、介入が相場を動かす力は、開始直後が最も大きいのだ。

為替取引のデジタル化が進んだ現在、大手の機関投資家で市場介入の「タイミングを逃すまいと神経を尖(とが)らせて」いるのは、トレーダーではなく主にコンピューターのプログラムだ。上述のとおり為替介入を政府がすぐにコンファームするのはまれだ。公式発表を待っていては、円買いのタイミングを逃してしまう。

「エアー介入」発生のメカニズム

ヘッジファンドなどは、市場の取引データなどをコンピューターで分析し、介入の有無を探知するアルゴリズムを導入している。とはいえ、プログラムがいつも正解を出すとは限らない。介入が全く行われていないのに、介入時と同じような激しい相場の値動きが発生することがある。これを俗に「エアー介入」と呼んでいる。

あるプログラムが市場のちょっとした異変に過剰反応して介入モードの売買を行い、別の会社のコンピューターがこの動きに呼応して「勘違い」が連鎖していくことで「エアー介入」が顕在化する。

上述の通り、為替介入への警戒感や期待感が強まると、さらなる円安に歯止めをかける効果が発揮される。介入があると思えば、あらかじめ「円を買っておこう」と考える投資家が増えるからだ。警戒感の影響力は、過去の為替介入効果が大きいほど高くなる。さらに言えば、介入警戒感が相場動向に一定の影響を及ぼす前提条件として、市場において「日本政府には介入を行う意思と能力があり、いつでも決断できる」と認識されていることが重要だ。

「介入できない」との言説

市場で為替介入が意識され始めると、日本が介入をしたくても実際にはできないだろうという言説が流布されることが多い。

「米国が反対しているので難しい」「G7(先進7カ国財務相・中央銀行総裁会議)で理解が得られない」といった観測である。2022年9月の介入前にも、「インフレに苦しむ米国は、輸入物価の押し上げにつながるドル安誘導(円買い・ドル売り)の介入を望んでいない」との見方が広がった。

そうした面も無いわけではないが、過去10年ほどにわたって円高から円安に動いた中で、日本の外貨建ての輸出物価はおおむね安定している。為替介入で若干円高に戻したところで、日本製品の販売価格が米国で急上昇するとは考えにくい(注4)。実際に日本が2022年に円買い介入を実施した際、米国は特段の反応を示さない形で、事実上容認している。

市場介入の正当性は?

そもそも、市場の自由な取引で決まるべき為替相場に、当局が介入するのは不適切ではないか、との意見も根強い。確かに、G7の声明文でも、為替相場は「市場において決定されるものである」と宣言している(注5)。

ただ、声明には続きがある。「通貨の競争的な切下げを回避することの重要性」(アンダーラインは筆者)が強調されているのだ。輸出競争力を高めるために為替介入で自国通貨を切り下げる「近隣窮乏化政策」は避けるべき、という意味だ。その一方で、自国通貨の価値を維持する「通貨防衛」を否定する見解は示していない。日本による一連の円買い介入は、輸出振興などのためではなく、急激な円の減価にブレーキをかける狙いは明らかだ。G7声明の趣旨にたがわぬ介入と言えよう。

ただ、声明には続きがある。「通貨の競争的な切下げを回避することの重要性」(アンダーラインは筆者)が強調されているのだ。輸出競争力を高めるために為替介入で自国通貨を切り下げる「近隣窮乏化政策」は避けるべき、という意味だ。その一方で、自国通貨の価値を維持する「通貨防衛」を否定する見解は示していない。日本による一連の円買い介入は、輸出振興などのためではなく、急激な円の減価にブレーキをかける狙いは明らかだ。G7声明の趣旨にたがわぬ介入と言えよう。

G7声明はまた、為替相場の「過度の変動や無秩序な動きは、経済及び金融の安定に対して悪影響を与え得る」とも指摘している。「過度の変動」や「無秩序な動き」について具体的な説明がなく、市場では為替相場の日々のボラティリティー(変動幅)が高い状況を示しているとの理解が広がっているように思う。つまり直近のボラティリティーが低い局面では「相場は安定し、介入は正当化されない」とする見方である。

経済・金融の安定という視点

筆者はかねて、こうした風潮に疑問を抱いてきた。これまで説明したように、円安が大きく進んで介入警戒感が高まっている局面では、一方的な円安には歯止めがかかり、ボラティリティーは低下しているものだ。とはいえ、それはあくまで一時的な現象である。

1年や半年などやや中長期的な視点で見て、その間に20円も30円も円安が進行しているのなら、「経済及び金融の安定」に対して何ら悪影響を及ぼしていないと考えるのは、楽観的に過ぎよう。こうした観点からも、日本の円買い介入は、G7声明の趣旨に沿ったものと評価できる。

ファンダメンタルズ通りには

為替相場は、長期的には各国の国力や経済力、言い換えれば「ファンダメンタルズ(基礎的諸条件)」に沿って決まるものとされる。とはいえ、現実には、通貨の相対価値である為替相場は各国の景気や金利水準、地政学リスクなど多種多様な要因で変動し、かつ変動が変動を加速させる「オーバーシュート」が常態化している。

ファンダメンタルズとかけ離れた為替相場の動きは、各国の経済に思わぬ利益をもたらすと同時に損害も与える。例えば今回の円安では、自動車などの大企業は海外事業収益の円換算額が膨らみ、空前の好業績で潤っている。一方、海外事業に無縁の中小町工場の多くは、円安による輸入原材料のコスト高で利益を削られ、苦境に陥っている。

市場は万能にあらず

為替市場は万能ではない。理論的な水準と現実の為替相場には常に乖離(かいり)があり、それが多くの不公平や格差を生む。特に急速で過度な変動が続けば、企業は事業計画や投資計画を立てられず、国民も先々の収入や資産運用に大きな不安を抱える。つまり為替介入は、「市場の行き過ぎ」で生じる不利益を極小化させるための重要な政策手段なのである。

(注1) わが国では、外国為替市場への介入は、円相場の安定を目的として財務省が所管する「外国為替資金特別会計」の資金を用いて実施される。その権限は、財務大臣が有しており、実際の取引は日本銀行が財務大臣の代理人として行う。なお、本稿では現下の円安(ドル高)局面に合わせて、円買い(ドル売り)の為替介入を説明している。これに対して2010年~11年の2年間には、行き過ぎた円高阻止を目的として累計16兆円以上の円売り(ドル買い)の為替介入が実施されている。

(注2) 政府(財務省)は毎月、月末日に前日までの1カ月間の介入実績の合計(円)を公表するほか、3カ月に1回、介入実施日、金額(円)、売買通貨の日次データを公表している。

(注3) 2023年10月3日の海外時間には、1ドル=150円台へと円安が進んだ後、一気に147円へと円が急騰する局面があり、「為替介入が実施されたのではないか」との見方が浮上した。しかし、その後の公表により、介入は実施されていなかったことが明らかとなっている。

(注4) この点は、2024年2月16日の当研究所コラム「高付加価値化が進む日本の輸出─好調な企業収益に貢献」を参照されたい。

(注5) 「先進7か国財務大臣・中央銀行総裁会議声明(財務省仮訳)(2017年5月12-13日 於:イタリア・バーリ)」では、為替について以下の通り言及している。因みに最近のG7の声明文では、「2017 年5 月の為替相場についてのコミットメントを再確認する」とされている。

"(前略)我々は、為替レートは市場において決定されること、そして為替市場における行動に関して緊密に協議することという我々の既存の為替相場のコミットメントを再確認する。我々は、我々の財政・金融政策が、国内の手段を用いてそれぞれの国内目的を達成することに向けられてきていること、今後もそうしていくこと、そして我々は競争力のために為替レートを目標にはしないことを再確認する。我々は、全ての国が通貨の競争的な切下げを回避することの重要性を強調する。我々は、為替レートの過度の変動や無秩序な動きは、経済及び金融の安定に対して悪影響を与え得ることを再確認する。(後略)"

タグから似た記事を探す

記事タイトルとURLをコピーしました!

竹内 淳